Các mẫu hình nến hay các mô hình nến đảo chiều là một trong những chỉ báo kỹ thuật linh hoạt nhất để hiểu các chuyển động của thị trường. Chúng hoạt động như những công cụ hỗ trợ trực quan tuyệt vời liên quan đến sự chuyển động của giá tài sản trong một khoảng thời gian nhất định.

- Tìm hiểu khái niệm và cách sử dụng chỉ báo Fractals

- Phương pháp giao dịch theo xu hướng trong forex

- Điểm pivot là gì? Tham gia giao dịch bằng cách sử dụng Pivot

- Chỉ báo ADX là gì và cách ứng dụng trong giao dịch

- Tìm hiểu về chỉ báo Stochastic và cách sử dụng chúng

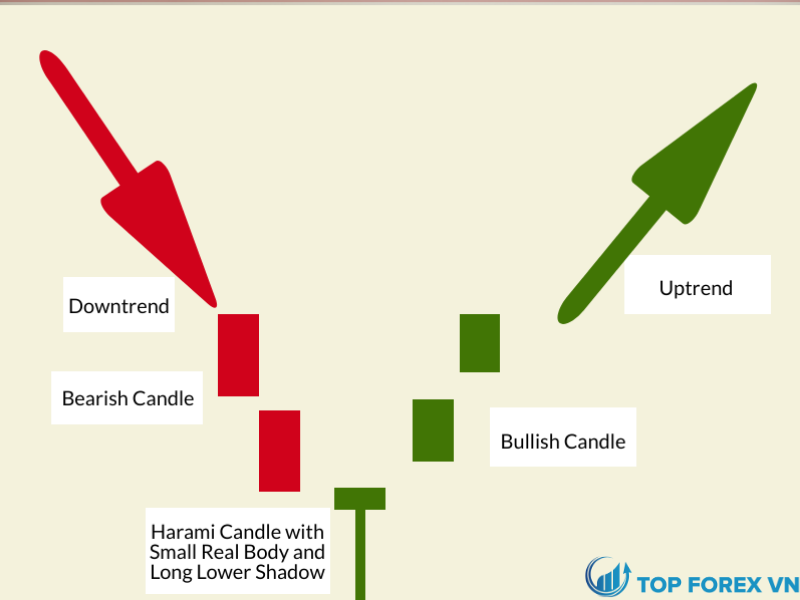

Nói về nến tăng giá, một mô hình phổ biến được nhiều nhà giao dịch sử dụng là mô hình nến Hammer. Mô hình này thường hình thành gần đáy của xu hướng giảm, cho thấy rằng thị trường đang cố gắng xác định đáy. Tìm hiểu rõ hơn về mô hình nến Hammer qua bài viết dưới đây.

Nến Hammer là gì?

Mô hình nến Hammer hay còn gọi là mô hình nến búa là một nến được các nhà phân tích kỹ thuật sử dụng như một chỉ báo về sự đảo chiều tăng giá (tăng) tiềm năng sắp xảy ra trong giao dịch tài chính.

Mô hình hình búa được coi là một trong những chỉ báo đáng tin cậy nhất trong biểu đồ hình nến, đặc biệt là khi chúng xảy ra sau một xu hướng giảm kéo dài và trong khu vực hỗ trợ giá được công nhận cho một chứng khoán. Sau khi hình thành nến búa, nhiều nhà giao dịch tăng giá có thể tham gia thị trường, trong khi các nhà giao dịch nắm giữ các vị thế bán khống có thể tìm cách đóng các vị thế của họ.

Một số mẫu hình nến được các nhà giao dịch và nhà phân tích thị trường sử dụng làm chỉ báo về khả năng đảo chiều của thị trường. Ngoài sự hình thành nến búa, các tín hiệu đảo ngược thị trường biểu đồ nến khác bao gồm nến treo và nến sao băng.

Xác định mô hình nến Hammer đảo chiều – mô hình nến Hammer

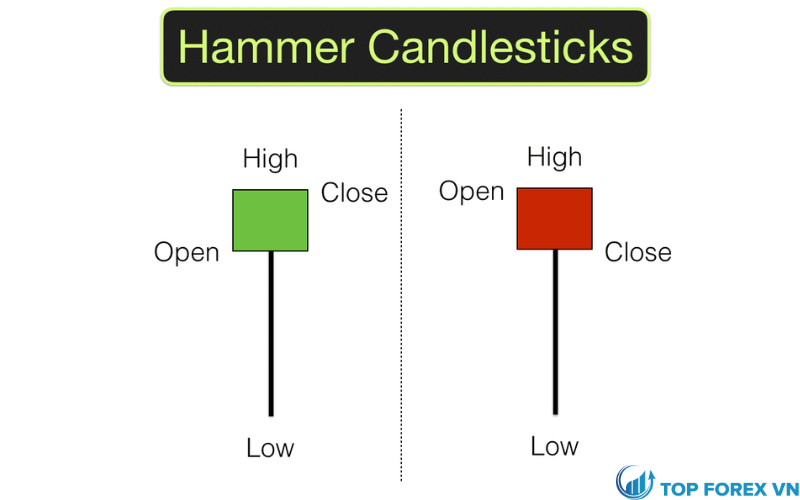

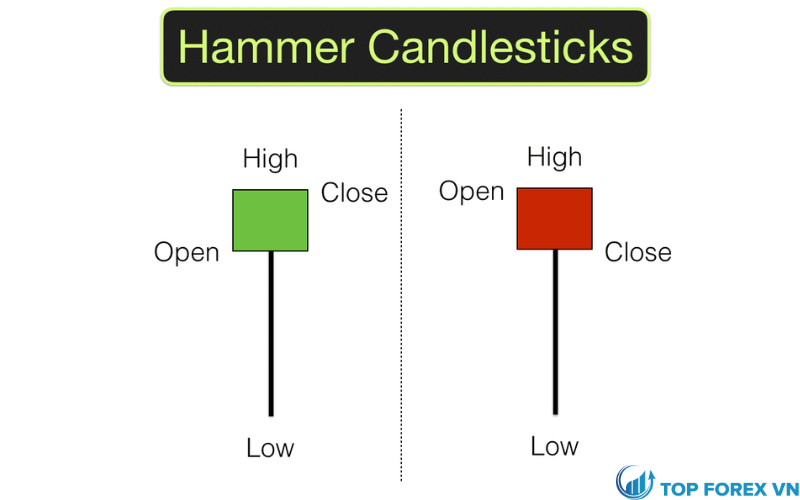

Hình dạng mô hình nến Hammer là một trong những dạng nến dễ nhận biết nhất, nhờ vẻ ngoài rất đặc biệt của chúng. Các tính năng chính của nến búa bao gồm:

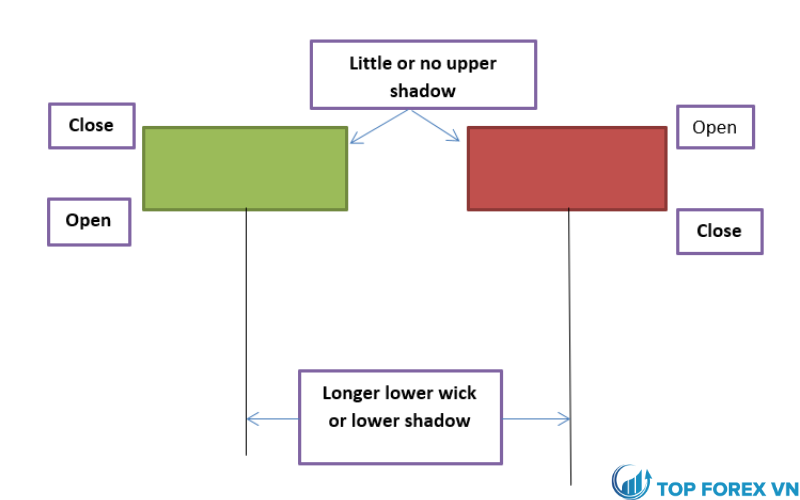

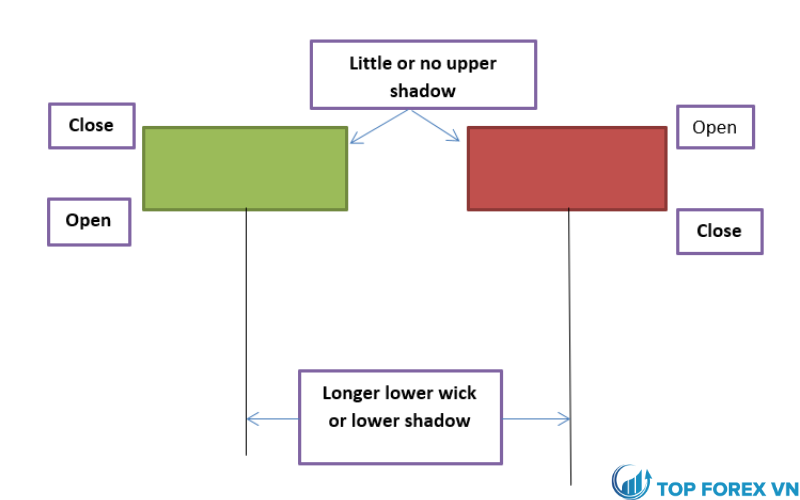

Giá mở cửa, giá cao và giá đóng cửa của khoảng thời gian được bao phủ bởi sự hình thành nến đều rất gần nhau, tạo thành một thân nến rất ngắn.

Thanh nến thiếu đuôi trên còn được gọi là bóng nến, có nghĩa là giá cao của thời kỳ giao dịch và giá đóng cửa của thời kỳ đó giống hệt nhau hoặc chúng bao gồm một đuôi trên rất nhỏ. Do đó, giá cao gần như trùng với giá đóng cửa.

Ngược lại với bóng trên, bóng dưới của nến rất dài. Để sự hình thành nến được công nhận là mô hình nến Hammer, bóng dưới phải dài ít nhất gấp đôi phần thân của nến.

Cách giải thích cơ bản của mô hình nến búa là chúng cho thấy một khoảng thời gian giao dịch trong đó người bán đã đẩy giá xuống thấp hơn đáng kể. Tuy nhiên, áp lực mua cuối cùng đã kiểm soát hành động giá cuối cùng trong giai đoạn này.

Đặc điểm làm cho nến Hammer trở thành một chỉ báo mạnh

Ngoài các đặc điểm nhận dạng cơ bản của nến Hammer còn có một số đặc điểm bổ sung, được các nhà giao dịch và nhà phân tích coi là điều khiến mô hình nến Hammer trở thành một dấu hiệu mạnh hơn về khả năng đảo chiều đang chờ xử lý.

Đầu tiên là mối quan hệ của giá đóng cửa với giá mở cửa. Khi giá đóng cửa cao hơn giá mở cửa, cũng có nghĩa là giá đóng cửa gần mức giá cao của thời kỳ, thường được hiểu là làm cho hình nến búa trở thành một chỉ báo kỹ thuật mạnh hơn, đáng tin cậy hơn.

Sức mạnh của thanh nến búa như một chỉ báo đảo chiều tăng giá cũng được tăng lên với độ dài của bóng nến dưới.

Ví dụ: nếu bóng dưới dài hơn thân nến từ ba đến bốn lần, thì búa được coi là một chỉ báo mạnh hơn so với giá trị đó nếu bóng chỉ dài gấp đôi chiều dài của thân nến. Đó là bởi vì bóng dưới dài hơn được hiểu là thể hiện sự từ chối mạnh mẽ và dứt khoát hơn đối với giá thấp hơn.

Nến búa cũng được coi là đáng tin cậy hơn khi chúng hình thành ở mức giá đã được thể hiện như một khu vực hỗ trợ kỹ thuật bởi chuyển động giá trước đó.

Cách mô hình nến Hammer hình thành?

Mô hình giá xảy ra khi giá tài sản giao dịch thấp hơn đáng kể so với giá mở cửa nhưng bắt đầu tăng để đóng cửa gần mức mở cửa. Kết quả là tạo ra một thân nến hình búa, trong đó bóng bên dưới có kích thước ít nhất gấp đôi kích thước của thân thật. Vì vậy, giá mở cửa, đóng cửa và giá cao gần như ở cùng một mức.

Mô hình búa tăng giá được hình thành khi mức cao và mức đóng gần như ở cùng một mức. Đây được coi là một sự hình thành mạnh mẽ, cho thấy thị trường mở cửa với người bán chiếm ưu thế, nhưng đến cuối kỳ, người mua đã có thể đẩy giá lên.

Mặt khác, khi mức cao và mức mở cửa bằng nhau, sự hình thành tương đối kém lạc quan hơn, vì phe bò có thể vô hiệu hóa phe gấu ở một mức độ nhất định nhưng không thể đóng giá trên mức mở cửa.

Những chiếc búa cho thấy sự hoảng loạn tiềm ẩn của các nhà giao dịch, trong thời gian thị trường suy giảm, để tạo thành đáy. Tiếp theo là sự gia tăng giá, cho thấy thị trường có khả năng đảo chiều. Tất cả điều này diễn ra trong một khoảng thời gian. Bóng dài hơn cho thấy thị trường đã cố gắng xác định các mức hỗ trợ và nhu cầu. Khi tìm thấy vùng hỗ trợ, phe bò đã đẩy giá lên cao hơn để đạt gần với giá mở cửa.

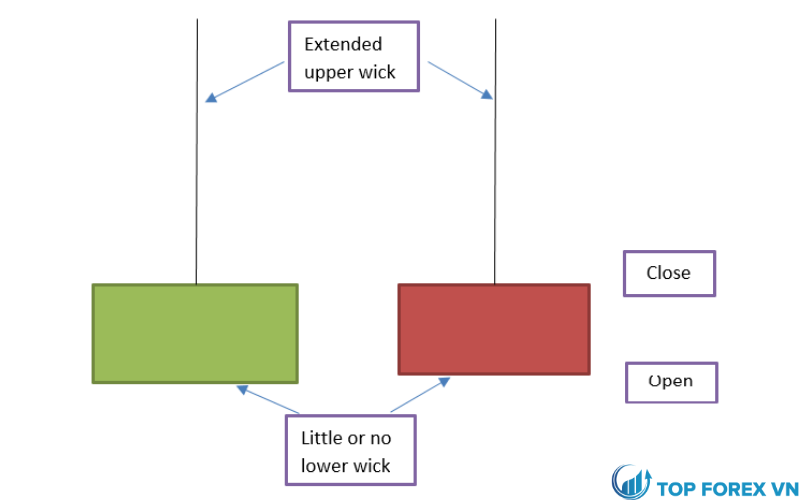

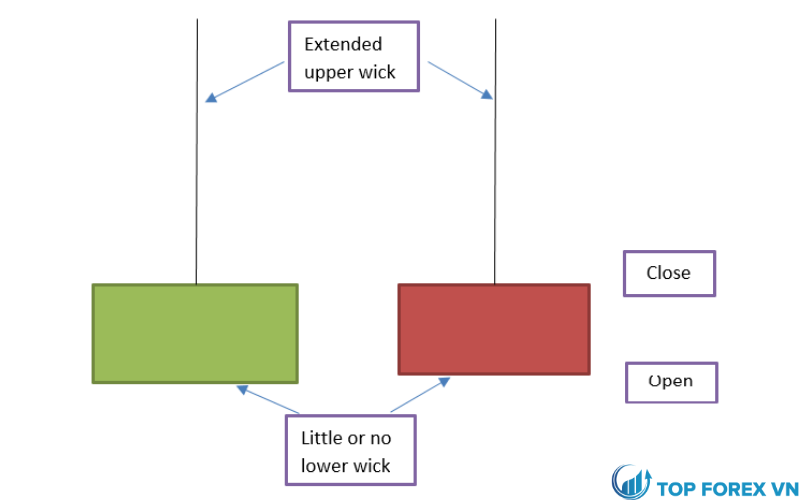

Hình dạng mô hình nến búa ngược

Theo cách tương tự, búa ngược cũng hình thành gần với xu hướng giảm. Bóng trên ở đây có chiều dài gấp đôi chiều dài của thân thực, nằm ở cuối dưới của phạm vi giao dịch. Màu sắc của búa ngược không quan trọng, nhưng phần thân màu trắng thường cho thấy tâm lý lạc quan hơn. Các búa ngược chỉ ra rằng xu hướng giảm đã có hiệu lực trong một thời gian, do đó tâm lý là giảm.

Giá mở cửa và phục hồi đi lên, khi những con bò đực bước vào, nhưng do một số lý do mà chúng không thể duy trì đà này. Những người bán hiện tại đẩy giá xuống thấp hơn trong phạm vi giao dịch. Những con gấu vẫn nắm quyền kiểm soát, nhưng ngày hôm sau, những con bò đực lại tiếp tục đẩy giá lên cao hơn mà không có nhiều sự kháng cự từ những con gấu.

Khi giá tiếp tục tăng lên, sau khi hình thành mô hình này, tín hiệu được xác nhận.

Tầm quan trọng của sự hình thành mô hình nến Hammer

Đây là những chỉ báo rất hữu ích, có thể cung cấp nhiều thông tin. Một số ưu điểm của chân nến búa là:

- Chúng có thể hoạt động như các chỉ báo hàng đầu để xác định sự thay đổi trong động lượng tăng hoặc giảm.

- Hammer có xu hướng hiệu quả cao khi có ba cây nến giảm trước hoặc nhiều hơn. Khi các mô hình hoàn chỉnh xuất hiện, chúng có thể xác nhận hoặc phủ nhận rằng đã đạt đến mức cao hoặc mức thấp đáng kể tiềm năng, giúp các nhà giao dịch vào và thoát vị trí tương ứng.

- Chiều dài bóng càng lớn thì độ mạnh của mẫu càng lớn. Việc này phải tiếp tục trong một khung thời gian có thể chấp nhận được.

- Búa rất hữu ích trong việc chỉ ra hoặc xác nhận các mô hình đảo chiều khác.

- Những chiếc búa ngược có thể tạo tiền đề cho những con bò đực tham gia vào thị trường, khi đã thiết lập được mức độ tin cậy.

Ứng dụng nến Hammer trong giao dịch

Tùy thuộc vào sự hình thành của các xu hướng trước đó, các mẫu búa thường thực sự có thể là mô hình Hanging man hoặc Shooting stars. Thông thường, mô hình Hanging man xuất hiện sau một làn sóng mua và có xu hướng là các chỉ báo giảm giá.

Tuy nhiên, búa hình thành sau một làn sóng bán hoặc pullback. Đôi khi búa cũng có thể bị nhầm lẫn với chân nến Doji. Doji thực sự chỉ ra sự do dự, vì chứa cả bóng trên và bóng dưới.

Các nhà giao dịch có thể tìm kiếm những chiếc búa để kéo trở lại mức hỗ trợ đáng kể trên biểu đồ. Khi điều này xảy ra một cách cô lập, không có hỗ trợ bên trái, nhà giao dịch không muốn hành động theo nó. Trong những trường hợp như vậy, họ có thể chờ một ngày để xem liệu giá có xảy ra đảo chiều hay không.

Các chuyên gia cũng gợi ý rằng mô hình này trở nên đáng tin cậy hơn khi chúng lớn hơn phạm vi giao dịch của các cây nến trước đó trong khoảng thời gian vài ngày qua. Khối lượng cũng là một yếu tố quan trọng cần xem xét. Nếu khối lượng giao dịch tăng so với phiên trước, điều đó có thể cho thấy mức độ quan tâm đến tài sản đang tăng lên, ở mức giá hiện tại.

Ví dụ giao dịch với mô hình nến Hammer đảo chiều:

Khi xác định mô hình này, cần lưu ý những điểm sau:

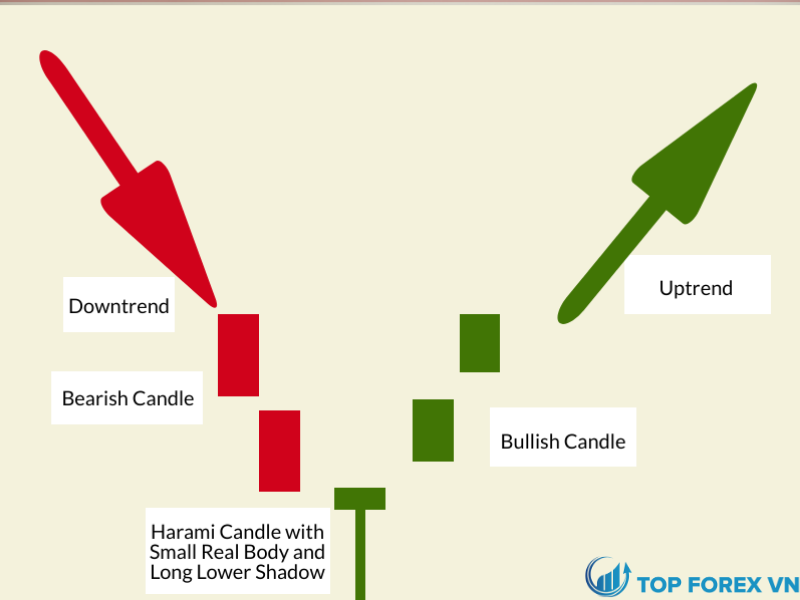

- Trước khi hình thành mô hình nến Hammer, xu hướng trước đó phải là xu hướng giảm và cần có ít nhất 2-3 thanh nến giảm giá.

- Mô hình nến Hammer được hình thành khi phần thân thật nhỏ với phần bóng dưới dài.

- Để xác nhận sự đảo chiều, một nến tăng giá sẽ được hình thành sau Hammer.

Dưới đây là biểu đồ hàng ngày của Nifty 50, trong đó tất cả 3 điểm trên đã được hiển thị:

Hạn chế của mô hình nến Hammer

Việc xác định tiềm năng phần thưởng của một giao dịch có thể khó khăn, vì không phải lúc nào các thanh nến hình búa cũng chỉ ra mục tiêu giá cụ thể. Do đó, chiến lược thoát lệnh cần dựa trên các chỉ báo kỹ thuật khác.

Cũng không có gì đảm bảo rằng giá sẽ tiếp tục tăng lên sau khi có sự xác nhận của một mô hình nến Hammer. Những chiếc búa có bóng dài có xu hướng báo hiệu giá đang tăng cao hơn trong một thời gian ngắn và đây thường không phải là nơi tốt để tham gia các vị thế mua. Ở đây, mức cắt lỗ có thể ở một khoảng cách lớn so với điểm vào lệnh, điều này gây ra rủi ro đáng kể.

Mô hình nến Hammer có thể chính xác hơn khi sử dụng cùng với các chỉ báo khác để xác định tín hiệu mua. Hammer cũng có thể giúp đo lường mức độ đầu cơ trên các khung thời gian biểu đồ khác nhau, từ biểu đồ một phút đến biểu đồ một tháng. Khung thời gian lớn hơn có thể cung cấp các tín hiệu bán tháo đáng tin cậy hơn, vì chúng cho phép người chơi thị trường có nhiều thời gian hơn để xác định kết quả của hành động giá.

Kết luận

Mô hình nến Hammer là một mô hình nến đảo chiều được sử dụng trong phân tích đồ họa và kỹ thuật. Bóng nến dài phía dưới của cây nến chỉ ra hỗ trợ hoặc kháng cự mạnh và điểm yếu của xu hướng trước đó.

Trong hầu hết các trường hợp, nến búa được sử dụng để thể hiện sự đảo chiều tăng giá sau một xu hướng giảm bền vững. Tuy nhiên, một số ứng dụng cho thấy sự đảo chiều giảm giá sau mô hình búa. Hammer là một mô hình nến đơn, nên chúng cần xác nhận thêm bởi thanh hoặc các chỉ báo kỹ thuật khác để có thể chính xác nhất.

Ngoài ra chúng ta còn biết đến một loại nến Hammer khác là nến Inverted Hammer.