Chỉ báo Stochastic là một công cụ phân tích kỹ thuật rất phổ biến, có sẵn trên hầu hết các nền tảng giao dịch và được nhiều nhà giao dịch trên toàn thế giới sử dụng. Vậy thì Stochastic mang lại những lợi ích gì cho các nhà giao dịch và làm thế nào để sử dụng chúng.

- Chỉ báo ATR là gì? Làm thế nào sử dụng ATR hiệu quả trong giao dịch

- Giới thiệu về mô hình Hanging Man trong forex

- Mô hình nến Fakey là gì? Làm thế nào để sử dụng Fakey hiệu quả

- Phân tích kỹ thuật trong giao dịch bằng mô hình Butterfly pattern

- Giới thiệu mô hình Bat pattern là gì và cách sử dụng cho các trader

Stochastic là gì?

Chỉ báo Stochastic còn được gọi là chỉ báo ngẫu nhiên, là một công cụ chỉ báo kỹ thuật phổ biến hữu ích để dự đoán sự đảo ngược xu hướng. Được phát triển bởi tiến sĩ George Lane vào những năm 1950, chỉ báo kỹ thuật này tập trung vào động lượng giá. Chúng có thể được sử dụng để xác định mức quá mua và quá bán trong cổ phiếu, chỉ số, tiền điện tử, tiền tệ và nhiều tài sản đầu tư khác.

Stochastic Oscillator đo lường động lượng của các chuyển động giá. Momentum là tốc độ tăng tốc trong chuyển động của giá. Ý tưởng đằng sau chỉ báo Stochastic là động lượng của giá một công cụ thường sẽ thay đổi trước khi chuyển động giá của công cụ thực sự thay đổi hướng. Do đó, chỉ báo có thể được sử dụng để dự đoán sự đảo ngược xu hướng.

Chỉ báo ngẫu nhiên có thể được sử dụng bởi các nhà giao dịch có kinh nghiệm. Với sự trợ giúp của các công cụ phân tích kỹ thuật khác như đường trung bình động, đường xu hướng và các mức hỗ trợ và kháng cự, dao động ngẫu nhiên có thể giúp cải thiện độ chính xác của giao dịch và xác định các điểm vào và ra có lợi.

Chỉ báo Stochastic hoạt động như thế nào?

Chỉ báo này hoạt động bằng cách tập trung vào vị trí của giá đóng cửa của một công cụ liên quan đến phạm vi cao-thấp của giá trong một số khoảng thời gian trước đây. Thông thường, 14 giai đoạn trước sẽ được sử dụng. Bằng cách so sánh giá đóng cửa với các biến động giá trước đó, chỉ báo cố gắng dự đoán các điểm đảo chiều của giá.

Chỉ báo ngẫu nhiên là một chỉ báo hai đường có thể được áp dụng cho bất kỳ biểu đồ nào. Chúng dao động trong khoảng từ 0 đến 100. Chỉ báo Stochastic cho biết giá hiện tại so với mức giá cao nhất và thấp nhất trong một khoảng thời gian đã định trước. Kỳ trước thường bao gồm 14 kỳ riêng lẻ. Ví dụ: trên biểu đồ hàng tuần, đây sẽ là 14 tuần. Trên biểu đồ hàng giờ, đây sẽ là 14 giờ.

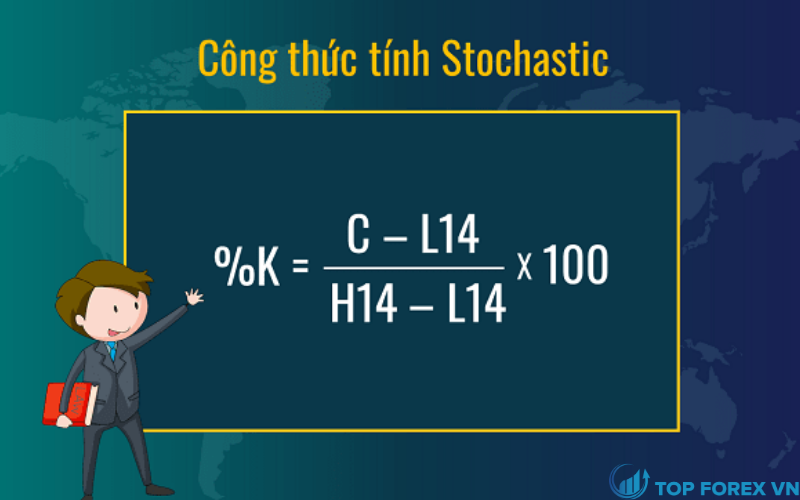

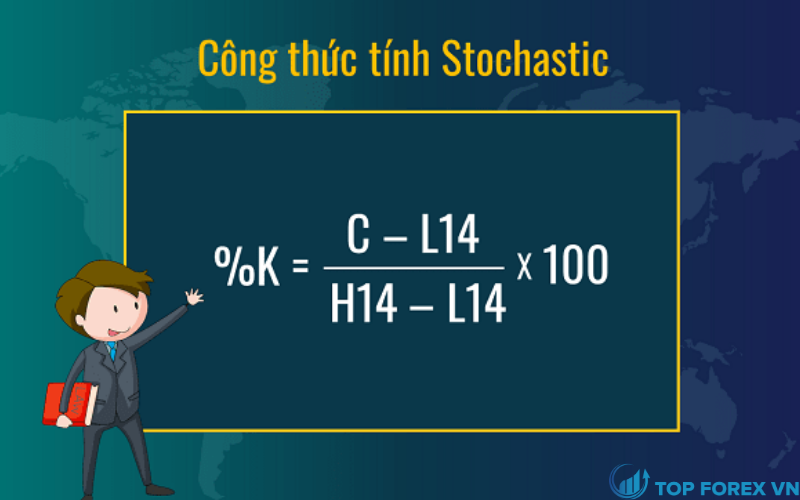

Chỉ báo Stochastic được tính theo công thức sau:

% K = 100 x (C – L14) / (H14 – L14)

Trong đó:

- C = giá đóng cửa gần đây nhất của công cụ

- L14 = giá thấp nhất của công cụ trong khoảng thời gian 14 ngày

- H14 = giá giá cao nhất của công cụ trong khoảng thời gian 14 ngày

Khi thiết lập chỉ số Stochastic, một đường màu trắng sẽ xuất hiện bên dưới biểu đồ. Đường màu trắng này là đường %K. Cũng sẽ có một đường màu đỏ trên biểu đồ, là đường trung bình động ba kỳ của %K. Đây được gọi là %D.

Khi chỉ báo Stochastic ở mức cao, điều đó có nghĩa là giá của công cụ này đã đóng cửa gần đỉnh của phạm vi 14 kỳ. Khi chỉ báo này ở mức thấp, báo hiệu giá đóng cửa gần đáy của phạm vi 14 kỳ.

Quy tắc chung cho chỉ báo Stochastic là trong một thị trường có xu hướng tăng, giá sẽ đóng cửa gần mức cao. Ngược lại, trong một thị trường có xu hướng đi xuống, giá sẽ đóng cửa gần mức thấp. Nếu giá đóng cửa trượt khỏi mức cao hoặc thấp, điều đó báo hiệu rằng động lượng đang chậm lại.

Chỉ báo ngẫu nhiên có thể được sử dụng để xác định các chỉ số quá mua và quá bán. Chúng cũng có thể dự đoán sự đảo ngược xu hướng. Có nhiều chiến lược mà nhà giao dịch sử dụng với chỉ báo, hiệu quả nhất trong các phạm vi giao dịch rộng hoặc các xu hướng di chuyển chậm.

Cách đọc chỉ báo Stochastic

Chỉ báo Stochastic được chia tỷ lệ từ 0 đến 100.

Chỉ số trên 80 cho thấy rằng tài sản đang giao dịch gần đỉnh của phạm vi cao – thấp. Việc đọc dưới 20 báo hiệu rằng tài sản đang giao dịch gần đáy của phạm vi cao – thấp.

Các giá trị trên 50 cho thấy tài sản đang giao dịch trong phần trên của phạm vi giao dịch. Các giá trị đọc dưới 50 báo hiệu tài sản đang giao dịch ở phần thấp hơn của phạm vi giao dịch.

Khi các đường ngẫu nhiên trên 80, chỉ báo cho thấy rằng tài sản đang bị mua quá mức. Khi các đường ngẫu nhiên dưới 20, báo hiệu rằng công cụ đang bị bán quá mức.

Các mức quá mua và quá bán rất hữu ích để dự đoán sự đảo ngược xu hướng.

Nếu chỉ báo ngẫu nhiên giảm từ trên 80 xuống dưới 50, điều đó cho thấy giá đang di chuyển thấp hơn. Nếu chỉ báo di chuyển từ dưới 20 đến trên 50, chúng báo hiệu giá đang tăng cao hơn.

Các nhà giao dịch cũng tìm kiếm sự phân kỳ. Đây là khi đường xu hướng của ngẫu nhiên và đường xu hướng của giá dịch chuyển ra xa nhau. Điều này cho thấy xu hướng giá đang suy yếu và có thể sớm đảo chiều.

Ví dụ về dao động ngẫu nhiên

Ví dụ này so sánh giá đóng cửa với phạm vi giá trong một khoảng thời gian nhất định để xác định các tình huống quá mua và quá bán.

Chỉ báo động lượng này hoạt động dựa trên các giả định cơ bản rằng trong xu hướng tăng, giá đóng cửa hôm nay có khả năng gần với giá đóng cửa cao nhất gần đây và trong xu hướng giảm, giá đóng cửa hôm nay có khả năng gần với giá đóng cửa thấp nhất gần đây.

Bộ dao động ngẫu nhiên hiển thị hai đường: %K và %D. Đường %K so sánh mức thấp nhất và mức cao nhất của một khoảng thời gian nhất định để xác định một phạm vi giá, sau đó hiển thị giá đóng cửa cuối cùng dưới dạng phần trăm của phạm vi này. Đường %D là đường trung bình động của %K.

Hai đường này được hiển thị trên thang điểm từ 1 đến 100 với các mức kích hoạt chính được hiển thị ở 20 và 80. Các đường này được biểu thị bằng một đường màu xanh lam và một đường màu cam. Bất kỳ hành động nào bên ngoài các dòng này được coi là đặc biệt quan trọng.

Một nghiên cứu ngẫu nhiên rất hữu ích khi theo dõi thị trường nhanh. Tuy nhiên, tốc độ của chúng có nghĩa là nên được sử dụng kết hợp với các chỉ báo khác để xác nhận bất kỳ tín hiệu nào, chẳng hạn như RSI ngẫu nhiên.

Như với đường trung bình động, khi hai đường ngẫu nhiên (%K và %D) cắt nhau, một tín hiệu được tạo ra. Nếu đường %K màu trắng cắt bên dưới đường %D màu đỏ, một tín hiệu bán có thể được tạo ra. Nếu đường %D màu đỏ cắt bên dưới đường %K màu trắng, một tín hiệu mua có thể được tạo ra. Những điểm giao nhau này có thể xuất hiện ở bất cứ đâu trong nghiên cứu, nhưng các tín hiệu phía trên đường 20 và 80 được coi là mạnh hơn.

Khi đường Stochastic %K vượt qua đường 80, tài sản được coi là mua quá mức. Khi chúng vượt qua đường 20, tài sản được coi là quá bán. Tuy nhiên, trong một thị trường có xu hướng mạnh, đường này có thể vẫn ở trong vùng này trong một thời gian, vì vậy một số nhà giao dịch coi việc đường lùi ra khỏi vùng này là sự xác nhận xu hướng kết thúc.

Cách sử dụng chỉ báo Stochastic là gì?

Trong chiến lược mua quá mức / quá bán cơ bản, các nhà giao dịch có thể sử dụng công cụ Stochastic để xác định các điểm thoát và vào giao dịch.

Nói chung, các nhà giao dịch tìm cách đặt một giao dịch mua khi một tài sản được bán quá mức. Tín hiệu mua thường được đưa ra khi chỉ báo ngẫu nhiên nằm dưới 20 và sau đó tăng lên trên 20. Ngược lại, các nhà giao dịch tìm cách thực hiện giao dịch bán khi một tài sản được mua quá mức. Tín hiệu bán thường được đưa ra khi chỉ báo ngẫu nhiên trên 80 và sau đó giảm xuống dưới 80.

Tuy nhiên, các nhãn quá mua và quá bán có thể gây hiểu lầm. Một tài sản sẽ không nhất thiết phải giảm giá chỉ vì được mua quá nhiều. Tương tự, một tài sản sẽ không tự động tăng giá chỉ vì chúng bị bán quá mức. Quá mua và quá bán đơn giản có nghĩa là giá đang giao dịch gần đỉnh hoặc đáy của phạm vi. Những tình trạng này có thể kéo dài trong một thời gian.

Một chiến lược giao dịch phổ biến khác sử dụng chỉ báo ngẫu nhiên là chiến lược phân kỳ. Trong chiến lược này, các nhà giao dịch sẽ xem xét liệu giá của một tài sản đang tạo ra mức cao hay mức thấp mới, trong khi chỉ báo Stochastic thì không. Điều này có thể báo hiệu rằng xu hướng có thể sắp đảo ngược.

Sự phân kỳ tăng giá xảy ra khi giá của một tài sản tạo ra mức thấp hơn, nhưng công cụ Stochastic chạm mức thấp hơn. Điều này cho thấy áp lực bán đã giảm và sự đảo chiều tăng có thể sắp xảy ra. Sự phân kỳ giảm giá xảy ra khi giá của một tài sản tạo ra mức cao hơn, nhưng Stochastic chạm mức cao thấp hơn. Điều này báo hiệu rằng đà tăng đã chậm lại và sự đảo chiều đi xuống có thể sắp diễn ra.

Một điểm quan trọng liên quan đến chiến lược phân kỳ là không nên thực hiện các giao dịch cho đến khi sự phân kỳ được xác nhận bởi sự thay đổi thực tế của giá. Giá của một tài sản có thể tiếp tục tăng hoặc giảm trong một thời gian dài, ngay cả khi đang xảy ra sự phân kỳ.

Trong một chiến lược theo xu hướng, các nhà giao dịch sẽ theo dõi chỉ báo ngẫu nhiên để đảm bảo rằng nó vẫn giao nhau theo một hướng. Điều này cho thấy xu hướng vẫn còn giá trị.

Các nhà giao dịch nên biết rằng chỉ báo Stochastic có những hạn chế. Chúng không phải là một công cụ phân tích kỹ thuật hoàn hảo. Chỉ báo thường có thể tạo ra các tín hiệu sai. Trong điều kiện thị trường thay đổi, điều này có thể xảy ra thường xuyên.

Kết luận

Chỉ báo Stochastic được sử dụng bởi những nhà giao dịch mới bắt đầu cũng như những nhà giao dịch cao cấp. Chúng hữu ích trong cả thị trường có xu hướng và thị trường không xu hướng vì chỉ báo Stochastic tạo ra nhiều loại tín hiệu khác nhau.

Sự giao nhau của công cụ Stochastics trên mức quá mua hoặc dưới mức quá bán có thể phổ biến hơn trong thị trường đi ngang. Mặt khác, sự phân kỳ (dương hoặc âm) giữa bộ dao động và giá có thể phổ biến hơn trong các thị trường có xu hướng.

Điều quan trọng các nhà giao dịch nên lưu ý là các chỉ báo và bộ dao động là những công cụ mang lại kết quả tốt hơn khi chúng được kết hợp với những công cụ, chỉ báo, phân tích khác.

Để cập nhật các kiến thức cơ bản trong giao dịch Forex trở nên thành thạo và hiện quả hơn, cùng theo dõi trang web Top Forex VN.