Công cụ tài chính phái sinh là gì? Thị trường phái sinh đóng vai trò quan trọng trong hệ thống tài chính toàn cầu. Mặc dù các công cụ phái sinh có thể phức tạp, nhưng công cụ tài chính phái sinh đại diện cho các phiên bản hiện đại của thực tiễn đã có từ hàng nghìn năm trước, khi các cá nhân đặt cược với nhau hoặc nông dân đồng ý bán trước cây trồng của họ như một hình thức bảo hiểm.

- Lịch kinh tế – Công cụ hữu ích khi giao dịch Forex

- ICO là gì? Có nên tham gia các dự án ICO

- Crypto là gì? Những điều cần biết trước khi giao dịch

- Định chế tài chính là gì? Các loại định chế tài chính

- Bo là gì? Có nên trade Bo hay không?

- Thẻ Black card là gì? Tìm hiểu điều kiện mở và hạn mức tín dụng Black card

Đối với các nhà giao dịch cá nhân, đầu tư phái sinh đã mở ra một loạt các thị trường cho họ, cho phép họ suy đoán khi nào giá của một thứ gì đó sẽ tăng hoặc giảm. Tuy nhiên, các nhà giao dịch phải hiểu đầy đủ về thị trường phái sinh, đầu tư phái sinh là gì trước khi có thể giao dịch chúng, cũng như các loại phái sinh và sản phẩm phái sinh khác nhau hiện có.

Sàn giao dịch phái sinh là gì? Thị trường chứng khoán phái sinh là gì?

“Một công cụ tài chính phái sinh là một khoản đầu tư phụ thuộc vào giá trị của một thứ khác” – Từ điển tiếng Anh Collins.

Công cụ tài chính phái sinh là gì? Phái sinh là một hợp đồng giữa hai hoặc nhiều bên dựa trên một tài sản tài chính cơ bản (hoặc một tập hợp tài sản). Các công cụ phái sinh được các nhà giao dịch sử dụng để suy đoán về biến động giá trong tương lai của một tài sản cơ bản mà không cần phải mua chính tài sản đó với hy vọng thu được lợi nhuận.

Các thương nhân hoặc doanh nghiệp cũng sử dụng các công cụ tài chính phái sinh cho mục đích phòng ngừa rủi ro, để giảm thiểu rủi ro so với một vị thế khác mà họ đã thực hiện trên thị trường.

Có rất nhiều loại tài sản được sử dụng để tạo cơ sở cho giao dịch phái sinh, cho phép các nhà giao dịch thực hiện các vị thế trên tiền tệ, hàng hóa, cổ phiếu, chỉ số, trái phiếu và lãi suất.

Quan trọng hơn, các loại phái sinh cho phép thương nhân tham cả vị thế dài và ngắn trên một tài sản như một cổ phiếu, cho phép họ suy đoán liệu một giá cổ phiếu sẽ tăng hay giảm trong thời gian tới.

Công cụ tài chính phái sinh là gì?

Đây là công cụ tài chính mà giá trị của nó phụ thuộc vào một tài sản cơ sở đã được phát hành hay nó còn là một hợp đồng với mục đích trao đổi một số lượng chuẩn tài sản thực giữ 2 bên.

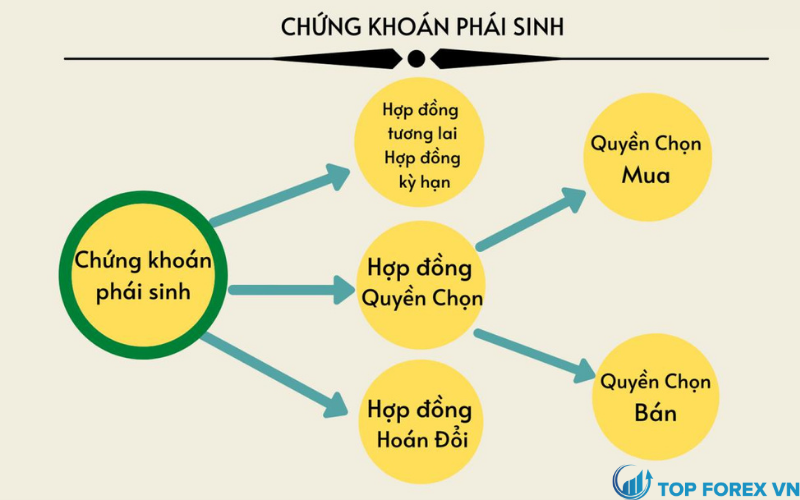

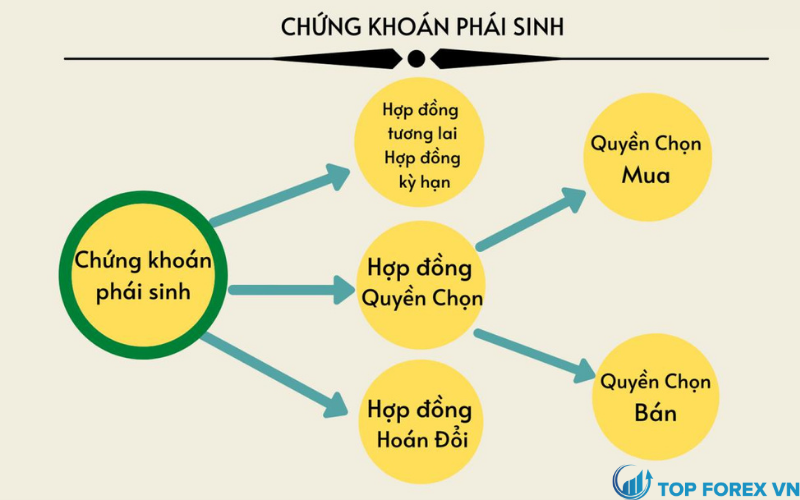

Hợp đồng tương lai, hợp đồng kỳ hạn, hợp đồng quyền chọn và hợp đồng hoán đổi là các loại công cụ tài chính phái sinh phổ biến nhất.

Cách giao dịch chứng khoán phái sinh với công cụ tài chính phái sinh

Các công cụ phái sinh có thể được giao dịch theo hai cách riêng biệt. Đầu tiên là các sản phẩm phái sinh không cần kê đơn (OTC), xem các điều khoản của hợp đồng phái sinh là gì? Chúng được thương lượng riêng giữa các bên liên quan (một hợp đồng không được tiêu chuẩn hóa) trong một thị trường không được kiểm soát.

Cách thứ hai để giao dịch các sản phẩm phái sinh là thông qua một sàn giao dịch có quy định cung cấp các hợp đồng được tiêu chuẩn hóa. Điều này mang lại lợi ích khi sàn giao dịch đóng vai trò trung gian, giúp các nhà giao dịch tránh rủi ro đối tác đi kèm với các hợp đồng OTC không được kiểm soát.

Vậy sản phẩm phái sinh là gì? Có các loại nào, tất cả đều có sự khác biệt đáng kể mà các nhà giao dịch phải hiểu để có thể có cách chơi chứng khoán phái sinh khác nhau. Dưới đây là lựa chọn một số công cụ phái sinh được các nhà giao dịch sử dụng rộng rãi nhất:

- CFD (hợp đồng chênh lệch): CFD là thỏa thuận giữa hai bên để thanh toán khoản chênh lệch về giá của một tài sản giữa thời điểm một vị thế được mở và khi nó được đóng

- Quyền chọn: Quyền chọn cung cấp cho người giao dịch quyền (nhưng không phải nghĩa vụ) mua hoặc bán tài sản ở một mức giá nhất định trong một khung thời gian nhất định

Các loại phái sinh quốc tế

Có nhiều loại công cụ phái sinh có thể được giao dịch. Tất cả chúng đều có những đặc điểm riêng biệt tách biệt chúng với nhau và được các nhà giao dịch sử dụng vì những lý do khác nhau.

Hợp đồng kỳ hạn và hợp đồng tương lai đều được sử dụng để đầu cơ và giao dịch về biến động giá trong tương lai của tài sản hoặc như một cơ chế bảo hiểm rủi ro.

Quyền chọn cho phép các nhà giao dịch phòng ngừa trước sự sụt giảm giá tiềm ẩn, trong khi hoán đổi được sử dụng như một cách để phòng ngừa rủi ro xung quanh nợ, biến động ngoại hối và biến động giá hàng hóa .

Dưới đây là bảng phân tích các loại phái sinh chính:

Hợp đồng kỳ hạn của công cụ tài chính phái sinh là gì?

Một hợp đồng kỳ hạn liên quan đến một người mua và người bán. Cả hai đồng ý giao dịch một tài sản vào một ngày trong tương lai, nhưng với mức giá đã thỏa thuận ngày hôm nay.

Hợp đồng được thanh toán vào ngày đã thỏa thuận trong tương lai, khi người mua thanh toán (và trong một số trường hợp, nhận) tài sản từ người bán theo giá đã thỏa thuận, và lãi và lỗ được thực hiện dựa trên biến động giá của tài sản cơ sở giữa ngày bắt đầu và ngày kết thúc hợp đồng.

Đây là giao dịch OTC với các điều khoản được thỏa thuận riêng giữa các bên liên quan.

Hợp đồng tương lai

Hợp đồng tương lai phát triển từ hợp đồng kỳ hạn và do đó mang nhiều đặc điểm giống nhau. Các khía cạnh độc đáo của hợp đồng tương lai là chúng được tiêu chuẩn hóa và giao dịch trên các sàn giao dịch.

Hợp đồng quyền chọn

Hợp đồng quyền chọn cung cấp cho một bên quyền (nhưng không phải nghĩa vụ) mua hoặc bán tài sản cho bên kia vào một ngày trong tương lai với mức giá đã thỏa thuận. Nếu hợp đồng cung cấp quyền chọn bán tài sản cho một bên thì nó được gọi là quyền chọn bán. Nếu nó cung cấp quyền chọn mua tài sản cho một bên thì nó được gọi là quyền chọn mua.

Hợp đồng hoán đổi

Hợp đồng hoán đổi là một dạng phái sinh hoàn toàn khác liên quan đến việc hai bên trao đổi dòng tiền của nhau, hoặc một biến số gắn liền với các tài sản khác nhau. Có nhiều loại hoán đổi khác nhau, một số loại phổ biến nhất là:

- Giao dịch hoán đổi lãi suất

Hoán đổi lãi suất xem một bên có khoản vay có lãi suất thay đổi với bên khác có khoản vay có lãi suất cố định.

Một bên có thể có một tỷ lệ thay đổi đối với một khoản vay nhưng phần còn lại của khoản nợ phải trả của họ có thể phải chịu một tỷ lệ cố định, khuyến khích họ hoán đổi khoản vay có lãi suất thay đổi của mình cho một tỷ lệ cố định phù hợp với phần còn lại của khoản nợ của họ.

Điều này cũng hoạt động theo cách khác, với một bên đang tìm cách hoán đổi khoản vay có lãi suất cố định của họ cho một tỷ lệ thay đổi phù hợp với phần còn lại của nợ phải trả của họ. Có những phiên bản cho phép các bên có quyền, nhưng không phải nghĩa vụ, tham gia vào một giao dịch hoán đổi vào một ngày đã thỏa thuận.

- Hoán đổi tiền tệ

Hoán đổi tiền tệ liên quan đến hai bên thực hiện hoàn trả khoản vay bằng các loại tiền tệ khác nhau. Một bên đồng ý thanh toán khoản vay của bên kia bằng một loại tiền tệ để đổi lại bên kia thanh toán khoản tiền vay của họ bằng một loại tiền tệ khác.

- Hoán đổi hàng hóa

Giao dịch hoán đổi hàng hóa có xu hướng được sử dụng bởi các tập đoàn hoặc tổ chức tài chính lớn hơn là các nhà đầu tư cá nhân.

Điều này thường liên quan đến việc một công ty sản xuất hoặc kinh doanh các mặt hàng (chủ yếu là dầu mỏ, nhưng cả kim loại và các mặt hàng khác) đồng ý bán một lượng sản phẩm nhất định của họ cho người mua với mức giá thỏa thuận trước trong một khoảng thời gian xác định trước.

Người sản xuất đảm bảo giá đầu ra của họ để phòng ngừa rủi ro giá hàng hóa giao ngay giảm, và người mua đảm bảo giá để phòng tránh rủi ro giá hàng hóa giao ngay tăng.

Ví dụ về chứng khoán phái sinh và giao dịch phái sinh

Bảo hiểm rủi ro

Bảo hiểm rủi ro được sử dụng như một hình thức bảo hiểm. Ví dụ: công ty làm bánh A mua và tiêu thụ một lượng lớn bột mì để tạo ra các sản phẩm của mình. Tuy nhiên, công ty lo ngại rằng tỷ suất lợi nhuận của họ sẽ bị siết chặt nếu giá bột mì tăng trong tương lai.

Do đó, A quyết định ký hợp đồng với một nhà cung cấp bột mì, đồng ý mua mười bao bột trong thời gian sáu tháng với giá 15 đô la mỗi bao.

A hiện có nguồn cung bột mì đảm bảo với mức giá đảm bảo, bảo vệ nó khỏi bất kỳ khả năng tăng giá bột mì giao ngay trong sáu tháng tới. Đổi lại, nhà cung cấp biết rằng họ sẽ có thể bán sản phẩm trong tương lai với một mức giá đã định, giảm thiểu bất kỳ sự sụt giảm tiềm năng nào của giá bột mì giao ngay.

Sáu tháng sau, vào ngày đã thỏa thuận, giá bột mì giao ngay đã tăng lên 20 đô la một bao. Nhưng A vẫn trả theo giá thỏa thuận là 15 đô la cho mỗi bao, tiết kiệm 5 đô la cho mỗi bao mà công ty đáng lẽ phải trả trên thị trường giao ngay. Tuy nhiên, nhà cung cấp đã thua lỗ, bỏ lỡ cơ hội bán những bao bột mì đó trên thị trường giao ngay với giá cao hơn.

Giao dịch chứng khoán phái sinh và đòn bẩy

Cũng như suy đoán về chuyển động giá của tài sản và bảo hiểm rủi ro cho một vị trí, các nhà giao dịch sử dụng các công cụ phái sinh để tăng đòn bẩy. Điều này cho phép các nhà giao dịch có vị thế lớn hơn trên các thị trường quan trọng so với số vốn mà họ phải triển khai, tăng quy mô của cả lợi nhuận và thua lỗ tiềm năng có thể tạo ra.

Ví dụ về công cụ phái sinh: các nhà giao dịch có thể sử dụng đòn bẩy để có một vị thế trên một cổ phiếu với chi phí chỉ bằng một phần nhỏ của giá cổ phiếu thực tế của cổ phiếu đó.

Kết luận về các công cụ phái sinh

Các công cụ phái sinh đã trở nên phổ biến vì chúng dựa trên giá trị tiền tệ của tài sản hơn là bản thân tài sản hữu hình, cho phép các doanh nghiệp hoặc cá nhân giao dịch như cổ phiếu, tiền tệ và hàng hóa mà không cần phải thực sự mua chúng. Điều này cho phép giao dịch phái sinh tập trung và được thanh toán bằng tiền mặt mà không cần phải giao tài sản thực tế.

Thị trường chứng khoán phái sinh quốc tế cũng cho phép các nhà giao dịch sử dụng đòn bẩy, cho phép họ có vị thế quan trọng hơn nhiều so với số vốn mà họ phải triển khai, tối đa hóa lợi nhuận tiềm năng cũng như các khoản lỗ.

Đối với các doanh nghiệp, các công cụ phái sinh đóng một vai trò quan trọng trong hệ thống tài chính bằng cách hoạt động như một hình thức bảo hiểm thông qua quy trình phòng ngừa rủi ro, cho phép họ tránh biến động giá tiêu cực và giảm thiểu thiệt hại, bất kể giá di chuyển theo cách nào.

Cùng cập nhật các kiến thức về tài chính, thị trường với Top Forex tại đây!