Tại sao đòn bẩy tài chính lại quan trọng đối với sự tồn tại của doanh nghiệp? Hầu hết mọi hoạt động kinh doanh đều cần đến tiền, nhưng các công ty có nguồn lực hữu hạn, do đó việc quản lý tài chính thận trọng trở thành một khía cạnh quan trọng của việc vận hành một doanh nghiệp với cách tính tỷ lệ đòn bẩy.

- IEO là gì? Sự khác biệt giữa IEO và ICO

- Ethereum là gì? Tổng hợp kiến thức cần biết về Ethereum

- Futurenet là gì? Có phải lừa đảo hay không?

- Các kiến thức cần biết về vốn hóa thị trường

- Fed là gì? Tại sao Fed lại có sức ảnh hưởng lớn

Đòn bẩy tài chính là gì?

Các công ty sử dụng đòn bẩy tài chính khi họ sử dụng vốn nợ để mua tài sản. Mặc dù vay nợ có nghĩa là một công ty sẽ cần phải trả chi phí lãi vay, nhưng các tài sản có được bằng cách sử dụng khoản vay nợ đó được kỳ vọng sẽ kiếm được một khoản tiền lớn hơn chi phí lãi vay đó.

Đòn bẩy tài chính đôi khi được gọi đơn giản là “đòn bẩy”, cũng có thể được gọi là “giao dịch trên vốn chủ sở hữu” vì khi nợ được sử dụng để mua các tài sản sinh lời, giá trị cổ phiếu phổ thông của một công ty sẽ tăng lên.

Các yếu tố ảnh hưởng đến đòn bẩy tài chính

Đòn bẩy tài chính thiên về các khoản vay từ các nguồn bên ngoài và cần được hoàn trả sớm hay muộn. Để hiểu thêm về đòn bẩy tài chính, chúng ta hãy xem xét các yếu tố sau:

- Đòn bẩy giai đoạn hai: Đòn bẩy tài chính được coi là đòn bẩy giai đoạn hai vì nó phụ thuộc vào mức độ của đòn bẩy hoạt động. Nếu rủi ro hoạt động cao, công ty sẽ lập kế hoạch sử dụng đòn bẩy tài chính thấp và ngược lại.

- Trách nhiệm tài chính: Các khoản vay dưới dạng nợ tạo ra trách nhiệm tài chính đối với công ty.

- Quyết định tài trợ: Quyết định sử dụng đòn bẩy tài chính là một phần của chiến lược tài trợ của công ty do các giám đốc hoạch định.

- Lãi suất: Các khoản vay này thường phải trả với lãi suất khá cao.

- Tính ổn định của công ty: Yếu tố quan trọng nhất được ban lãnh đạo xem xét khi đưa ra quyết định tài trợ là vị thế và sự cân bằng của công ty, khả năng chịu rủi ro.

- Tỷ suất sinh lời trên tài sản: Lợi nhuận mà vốn bổ sung cần được ước tính để tìm hiểu xem liệu công ty có thể tạo ra lợi nhuận cao hơn trên số vốn sử dụng hay không.

- Chi phí tài chính cố định: Các khoản nợ tạo ra gánh nặng tài chính cố định dưới hình thức lãi vay đối với công ty.

Các thước đo về đòn bẩy tài chính

Sau khi sử dụng thêm vốn vào hoạt động kinh doanh, ban lãnh đạo sử dụng các tỷ lệ tài chính khác nhau cho hiệu quả hoạt động của công ty. Bốn tỷ lệ hoặc biện pháp đòn bẩy tài chính quan trọng nhất được đưa ra dưới đây:

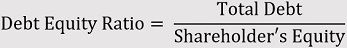

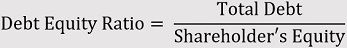

Tỷ lệ nợ trên vốn chủ sở hữu

Tỷ lệ nợ trên vốn chủ sở hữu là tỷ lệ vốn mà công ty đã vay với quỹ huy động từ các cổ đông. Nói một cách ngắn gọn, nó là tỷ lệ giữa các khoản vay và quỹ của chủ sở hữu.

Cách tính tỷ lệ đòn bẩy tài chính:

Hệ số nợ trên vốn chủ sở hữu càng cao chứng tỏ tình hình tài chính của công ty càng yếu. Do đó, tỷ lệ này luôn phải nhỏ hơn để tránh nguy cơ phá sản và mất khả năng thanh toán. Và đây là một trong những tỷ lệ đòn bẩy tài chính thông dụng nhất

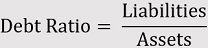

Tỷ lệ nợ

Tỷ số nợ xác định vị thế hoặc sức mạnh tài sản của công ty để đáp ứng các khoản nợ của nó.

Thấp hơn là hệ số nợ của công ty, tình hình tài chính vững chắc hơn, cho thấy rằng công ty có đủ tài sản để thanh toán các khoản nợ phải trả tại thời điểm sụp đổ.

Tỷ lệ bảo hiểm lãi suất

Tỷ lệ bao phủ lãi vay nhấn mạnh khả năng của công ty trong việc trả lãi bằng lợi nhuận thu được.

Nếu tỷ số này cao chứng tỏ công ty có thể tạo ra đủ lợi nhuận để trả lãi đến hạn và ngược lại.

Mức độ đòn bẩy tài chính (DFL)

Mức độ của đòn bẩy tài chính (DFL) biểu thị mức độ biến động trong thu nhập trên mỗi cổ phiếu (EPS) với sự thay đổi của thu nhập hoạt động do kết quả của việc tái cấu trúc vốn, tức là mua lại các khoản nợ, phát hành cổ phiếu, giấy nợ và cho thuê tài sản.

Trong đó:

- Phần trăm thay đổi trong EPS = [(EPS mới – EPS cũ) / EPS cũ]

EPS là viết tắt của thu nhập trên mỗi cổ phiếu

- Phần trăm thay đổi trong EBIT = [(EBIT mới – EBIT cũ) / EBIT cũ]

EBIT là viết tắt của thu nhập trước lãi vay và thuế

DFL cao hơn cho thấy công ty nhạy cảm hơn với sự thay đổi của thu nhập hoạt động, cuối cùng cho thấy thu nhập không ổn định trên mỗi cổ phiếu.

Xem thêm:

Ví dụ về đòn bẩy tài chính

Công ty TNHH ABC đã mở rộng đơn vị kinh doanh của mình bằng cách đầu tư $200.000 trong đó $50.000 được mua lại thông qua các khoản nợ. Công ty đã phát hành 1.500 cổ phiếu vốn chủ sở hữu trị giá $100 đô la mỗi cổ phiếu cho số tiền còn lại. Công ty tạo ra lợi nhuận trước lãi vay và thuế là $20.000 hàng năm. Tổng tài sản lên tới $145.000 và nợ phải trả là 75.000. Khoản thanh toán lãi suất là $5000.

Thu nhập trên mỗi cổ phiếu (EPS) của năm trước là $3,5 và trong năm tài chính hiện tại, EPS là $4,8, nếu EBIT của năm ngoái là $8.000. Tìm hiểu các tỷ lệ đòn bẩy tài chính liên quan.

- Tỷ lệ vốn chủ sở hữu nợ = Tổng Nợ / Vốn chủ

Sở hữu tỷ lệ vốn chủ sở hữu nợ = 50000/150000

Tỷ lệ vốn chủ sở hữu nợ = 0,33

- Tỷ lệ Nợ = Nợ phải trả / Tài sản

Tỷ lệ Nợ = 145000/75000

Tỷ lệ Nợ = 1,93

- Tỷ lệ chi trả

lãi vay = EBIT / Chi phí lãi vay Tỷ lệ chi trả lãi vay = 20000/5000 Tỷ lệ chi trả

lãi vay = 4

- Mức độ đòn bẩy tài chính (DFL) = Phần trăm thay đổi trong EPS / Phần trăm thay đổi Phần trăm EBIT

Thay đổi trong EPS = [(EPS mới – EPS cũ) / EPS cũ] ⨯ 100

Phần trăm thay đổi trong EPS = [(4,8 – 3,5) / 3,5] ⨯ 100

Phần trăm thay đổi trong EPS = 37%

Phần trăm thay đổi trong EBIT = [(EBIT mới – EBIT cũ) / EBIT cũ] ⨯ 100

Phần trăm thay đổi trong EBIT = [(20000 – 8000) / 8000] ⨯ 100

Phần trăm thay đổi trong EBIT = 150 %

Mức độ đòn bẩy tài chính (DFL) = 37/150

Mức đòn bẩy tài chính (DFL) = 0,25

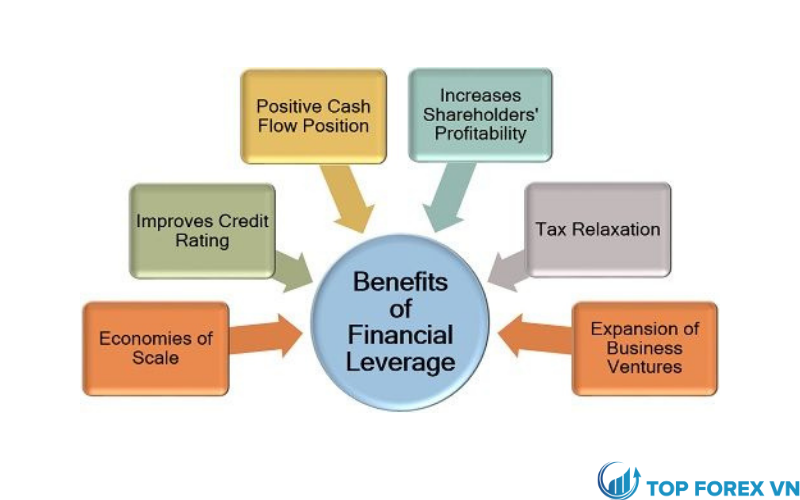

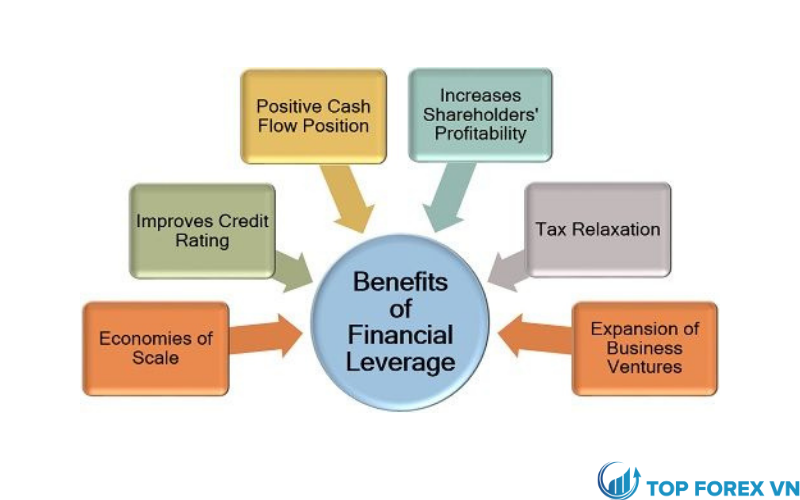

Lợi ích của đòn bẩy tài chính

Đòn bẩy tài chính có nhiều lợi thế khác nhau đối với công ty, ban quản lý, nhà đầu tư và các công ty tài chính. Sau đây là một số lợi ích:

- Quy mô kinh tế: Hệ số đòn bẩy tài chính giúp các tổ chức mở rộng đơn vị sản xuất và sản xuất hàng hóa trên quy mô lớn, giảm đáng kể chi phí cố định.

- Cải thiện xếp hạng tín dụng: Nếu công ty nhận được các khoản nợ và có thể thanh toán các khoản nợ này đúng hạn bằng cách tạo ra lợi nhuận tốt từ các khoản tiền đã thu được, thì công ty sẽ đảm bảo xếp hạng tín dụng cao và được các bên cho vay coi là đáng tin cậy.

- Vị thế dòng tiền thuận lợi: Nguồn vốn bổ sung này tạo cơ hội để tăng khả năng thu nhập của công ty và do đó cải thiện vị thế dòng tiền của công ty.

- Tăng khả năng sinh lời của cổ đông: Khi công ty mở rộng hoạt động kinh doanh thông qua đòn bẩy tài chính, phạm vi sinh lời cũng tăng lên.

- Thoả thuận thuế: Khi các khoản nợ và trách nhiệm pháp lý gây gánh nặng cho công ty, chính phủ cho phép miễn thuế và hưởng lợi cho công ty.

- Mở rộng hoạt động kinh doanh: Nhu cầu về đòn bẩy tài chính xuất hiện khi công ty có kế hoạch tăng trưởng và phát triển, đây là một bước đi tích cực.

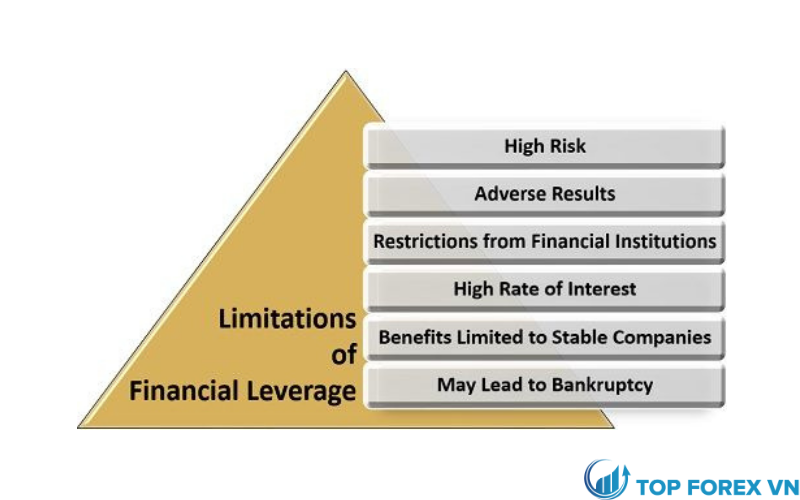

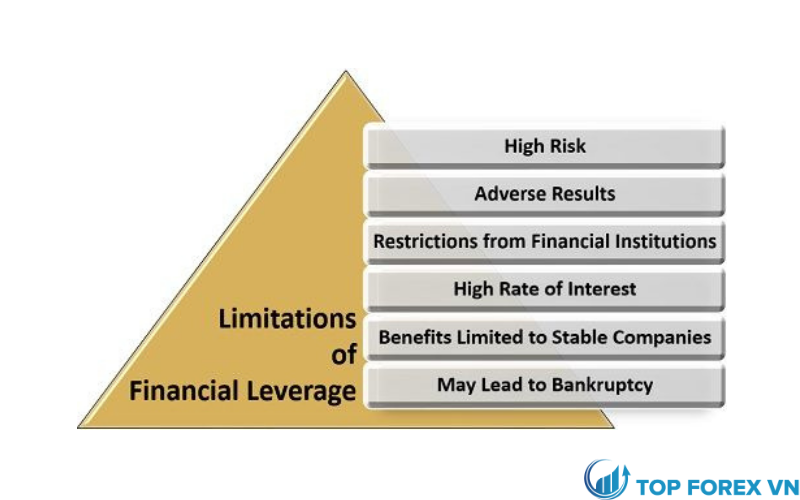

Hạn chế của đòn bẩy tài chính

Có một số hạn chế nhất định của đòn bẩy tài chính mà chủ yếu liên quan đến các khoản vay thông qua các khoản nợ. Một số hạn chế như:

- Rủi ro cao: Luôn có rủi ro mất mát hoặc thất bại trong việc tạo ra lợi nhuận kỳ vọng cùng với gánh nặng trả lãi cho các khoản nợ.

- Kết quả bất lợi: Kết quả của những khoản vay như vậy đôi khi có thể có hại nếu kế hoạch kinh doanh bị sai.

- Hạn chế từ các tổ chức tài chính: Các tổ chức tài chính cho vay thường hạn chế và kiểm soát hoạt động kinh doanh ở một mức độ nào đó.

- Lãi suất cao: Lãi suất trên số tiền đi vay nói chung là cao, điều này tạo ra gánh nặng cho công ty.

- Lợi ích giới hạn đối với các công ty ổn định: Đòn bẩy tài chính là một lựa chọn phù hợp chỉ dành cho những công ty ổn định và có tình hình tài chính tốt.

- Có thể dẫn đến phá sản: Trong trường hợp thua lỗ đột xuất hoặc lợi nhuận kém và các khoản nợ hoặc công nợ lớn, công ty có thể đối mặt với tình trạng phá sản.

Kết luận

Một công ty phải cẩn thận trong khi phân tích vị thế đòn bẩy tài chính của mình bởi vì đòn bẩy tài chính cao có nghĩa là các khoản nợ cao. Ngoài ra, việc trao quyền sở hữu có thể gây nguy hiểm cho tổ chức và thậm chí dẫn đến thua lỗ lớn và thất bại trong kinh doanh.

Cùng tìm hiểu thêm các kiến thức về tài chính, kinh tế thị trường nói chúng và các kiến thức căn bản về ngoại hối nói rieeng trên trang web của chúng tôi!