Phương pháp tiếp cận dựa trên Fibonacci là phương pháp giao dịch khá phổ biến được sử dụng bởi cả những nhà giao dịch mới và dày dạn kinh nghiệm. Giao dịch mô hình Harmonic là một tập hợp con của phương pháp giao dịch Fibonacci.

- Mức hỗ trợ và kháng cự trong giao dịch là gì?

- Moving Average là gì? Có những loại đường MA nào?

- Chỉ báo OBV là gì? Cách giao dịch dựa trên chỉ báo này

- Tìm hiểu giao dịch với mô hình nến Pin Bar

- Giới thiệu chi tiết về chỉ báo Momentum và cách tính Momentum

Một trong những mô hình xác suất cao mà các nhà giao dịch Harmonic sử dụng là thiết lập mô hình Bat pattern. Chúng cung cấp một lợi thế khác biệt và một rủi ro rất thuận lợi để giúp giao dịch chính xác. Chúng ta sẽ thảo luận về các quy tắc cụ thể để xác định mô hình con dơi và một số ý tưởng để giao dịch chúng trong bài viết dưới đây.

Mô hình Bat pattern là gì?

Mô hình Bat pattern hay còn gọi là mô hình con dơi là một mô hình giá Harmonic được phát triển bởi Scott Carney.

Đây là một trong số các mô hình giao dịch hài hòa khác nhau cung cấp cho nhà giao dịch một phương pháp luận dựa trên quy tắc và kết hợp nhận dạng mô hình với phân tích Fibonacci. Một vài mẫu hình Harmonic phổ biến khác trong forex bao gồm các mẫu hình Gartley, Butterfly và Crab.

Mô hình Bat là một mô hình biểu đồ năm điểm thường có thể báo trước sự đảo chiều trên thị trường. Chúng chủ yếu dựa vào tỷ lệ Fibonacci cụ thể để xảy ra ở các điểm khác nhau trong cấu trúc. Đây là những phép đo khá nghiêm ngặt cần được đáp ứng để mẫu được dán nhãn tương ứng là mẫu dơi.

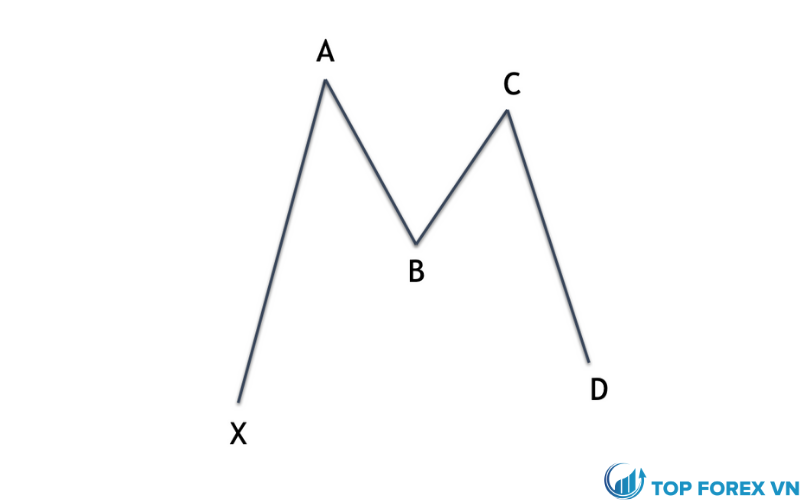

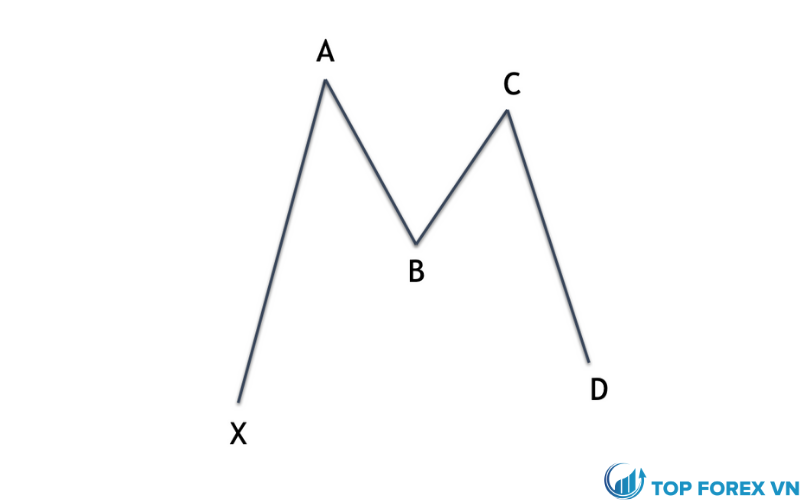

Chúng ta sẽ sớm xác định từng mối quan hệ quan trọng này, nhưng hiện tại, điều quan trọng là phải hiểu rằng mô hình Bat có mức thoái lui sâu so với mức di chuyển giá trước đó và thường giống với hình dạng của chữ M, trong trường hợp mô hình Bat tăng và hình dạng của chữ W trong trường hợp hình thành Bat giảm.

Quy tắc nhận dạng mẫu hình con dơi

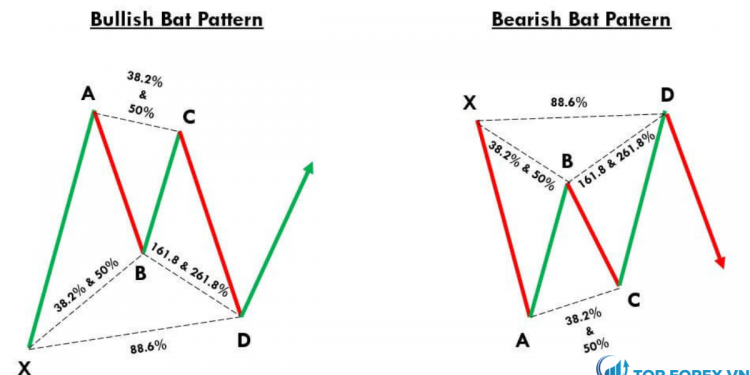

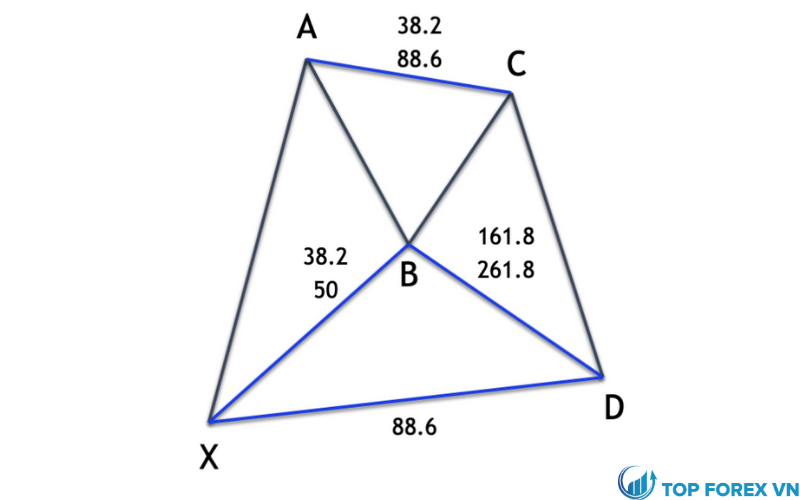

Như đã đề cập trước đó, mô hình Bat pattern là một mô hình năm điểm với các mối quan hệ Fibonacci rất cụ thể. Dưới đây, bạn sẽ tìm thấy một ví dụ minh họa cấu trúc của mô hình con dơi:

Vì vậy, đây là cách chúng ta vẽ mô hình con dơi. Đầu tiên, hãy chú ý ở đây năm điểm bao gồm mô hình con dơi. Năm điểm này tạo nên các chân riêng biệt trong cấu trúc tổng thể. Các chân này được ký hiệu như sau – chân XA, chân AB, chân BC và chân CD.

Bây giờ chúng ta hãy xem xét kỹ hơn một chút về bốn chân này trong cấu trúc của dơi:

Chân XA là bước di chuyển ban đầu trong cơ cấu. Đây thường là một chân với sự chuyển động giá tương đối sắc nét. Chân này là chân dài nhất trong cấu trúc tổng thể và là chân khởi đầu của mô hình.

Chân AB là sự thoái lui ban đầu xảy ra đối với chân XA. Mức thoái lui này thường là mức thoái lui Fibonacci 38% hoặc 50% của chân XA.

Chân BC chuyển động theo hướng của chân XA, tuy nhiên nó phải được chứa trong cực của điểm A. Chân BC thường thoái lui chân AB trước đó trong phạm vi 38 đến 88%.

Chân CD là chân cuối cùng trong cấu trúc mô hình Bat pattern, và là phần quan trọng nhất của mẫu về các phép đo Fibonacci. Chân CD sẽ thoái lui 88% chân XA.

Đây là những quy tắc cơ bản để nhận dạng mô hình Bat pattern trên biểu đồ. Khi bạn bắt đầu học cách xác định cho mô hình con dơi, việc thực hiện các phép đo này theo cách thủ công bằng các công cụ Fibonacci khác nhau sẽ giúp bạn có thể trở nên quen thuộc với các quy tắc đằng sau chúng.

Nhưng cuối cùng, bạn sẽ muốn chọn một nền tảng biểu đồ cung cấp công nghệ nhận dạng mẫu hài hòa. Ít nhất bạn có thể chọn một chỉ báo giao dịch hài hòa . Điều này có thể giúp bạn xác định mô hình Bat pattern một cách nhanh chóng và hiệu quả hơn nhiều.

Mô hình Bat Pattern tăng

Mô hình Bat có thể là một hình thành tăng giá hoặc hình thành giảm giá. Chúng ta sẽ bắt đầu bằng cách xem xét kỹ hơn mô hình con dơi tăng giá.

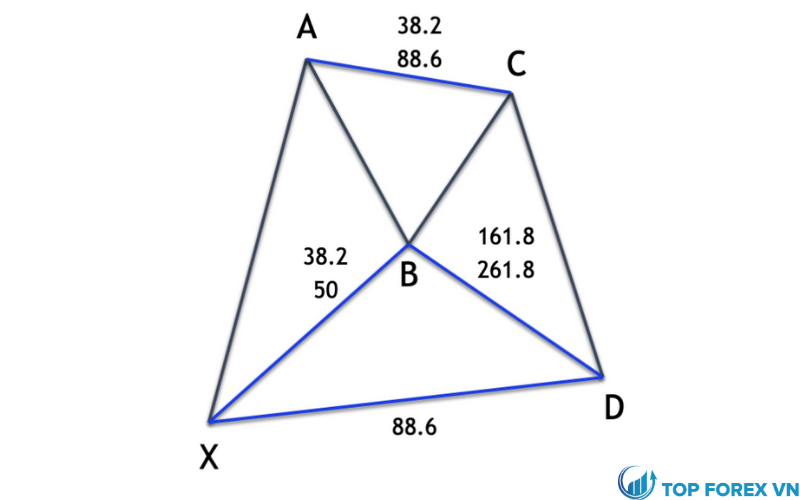

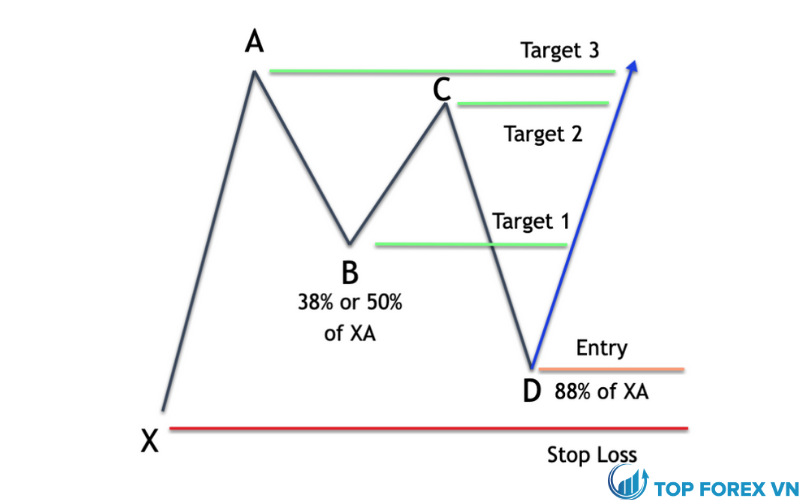

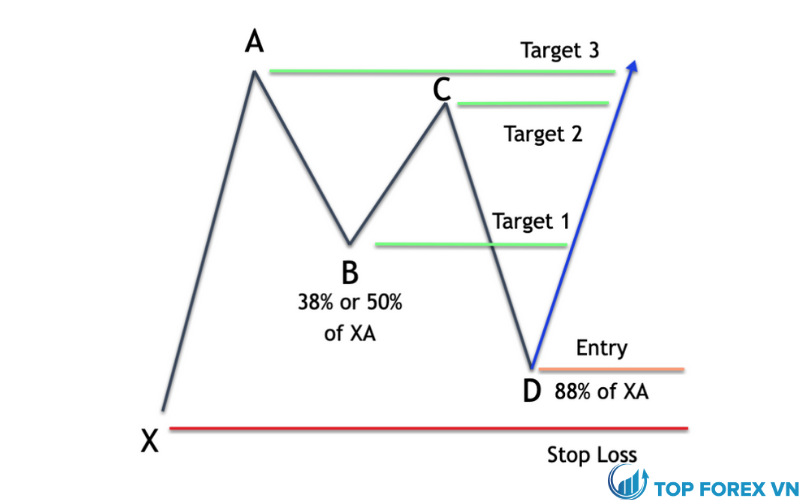

Dưới đây, bạn sẽ tìm thấy hình minh họa về mô hình con dơi và các tỷ lệ Fibonacci liên quan:

Lưu ý trong hình minh họa ở trên về mô hình con dơi tăng giá, chân XA ban đầu là xu hướng tăng và bắt đầu mô hình tổng thể. Tiếp theo, chúng ta có thể mong đợi chân AB sẽ truy xuất chân XA bằng 38 hoặc 50%. Kết thúc của sự thoái lui cụ thể này được gọi là điểm B. Và tỷ lệ Fibonacci được nhìn thấy ở điểm B này rất quan trọng trong cấu trúc tổng thể của cấu trúc Bat.

Sau khi điểm B được thiết lập, chúng ta sẽ thấy giá tăng cao hơn trong chặng BC. Chân BC thường sẽ thoái lui chân AB trong phạm vi từ 38 đến 88%. Cuối cùng khi kết thúc điểm C, hành động giá sẽ bắt đầu giảm xuống trong chân CD. Điểm D của chân CD đại diện cho sự kết thúc của mô hình Bat. Kỳ vọng giá sẽ kết thúc tại hoặc gần mức thoái lui 88%, hoàn thành quá trình hình thành Bat pattern và gây áp lực tăng giá lên hành động giá trong tương lai.

Xem thêm:

Mô hình Bat Pattern giảm

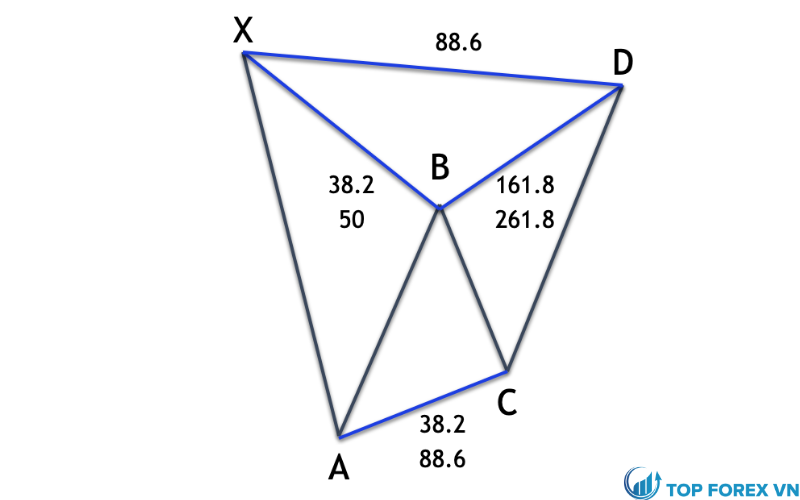

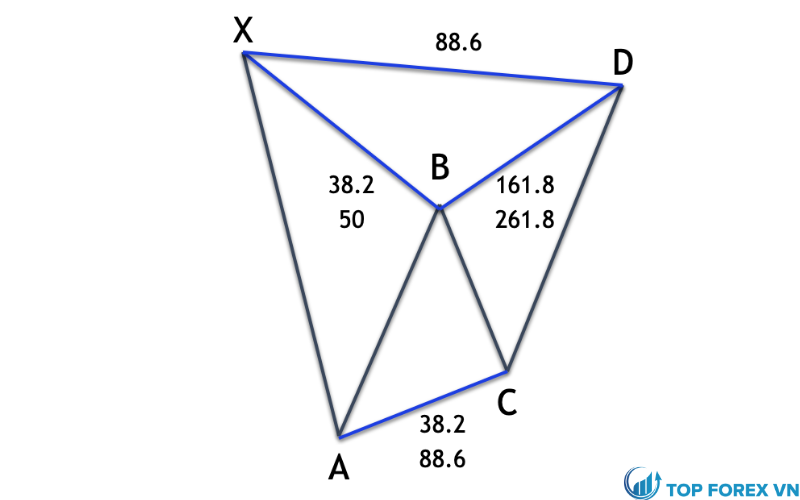

Tại đây, bạn có thể thấy biến thể giảm giá và tỷ lệ fib liên quan cho mô hình con dơi:

Trong mô hình Bat giảm giá, chân XA ban đầu sẽ là giá giảm. Chân sau sẽ là chân AB và sẽ truy xuất chân XA trở lên theo tỷ lệ Fibonacci là 38% hoặc 50%. Điều này một lần nữa đánh dấu điểm B của mô hình Bat giảm giá. Một lần nữa, điểm B giữ một ý nghĩa đặc biệt trong cấu trúc con dơi và nó cần kết thúc ở một trong hai mức cụ thể này để có thể gắn nhãn chính xác cấu trúc là mô hình con dơi.

Như chúng ta sẽ thấy ở phần sau, một sự thoái lui sâu hơn tại điểm B có thể làm mất hiệu lực của mô hình này và thay vào đó, có thể dẫn đến việc phân loại mô hình này thành Gartley.

Tiếp tục, chân BC sẽ xuất hiện sau đó và sẽ lùi lại chân AB trước đó từ 38 đến 88%. Cuối cùng, chân CD sẽ di chuyển cao hơn và kết thúc tại hoặc gần mức thoái lui 88% của chân XA ban đầu. Một khi điều này xảy ra, xác nhận cấu trúc Bat giảm, báo hiệu một sự đảo chiều sắp xảy ra khi giá bắt đầu giao dịch thấp hơn.

Giao dịch với mô hình Bat tăng

Bây giờ chúng ta đã đặt ra nền tảng của mô hình Bat pattern, hãy tiếp tục và thảo luận về một số chiến lược giao dịch mà chúng tôi có thể thực hiện khi xác định mô hình Bat. Chúng ta sẽ bắt đầu bằng cách xem xét giao dịch mô hình Bat tăng giá. Dưới đây, bạn sẽ tìm thấy hình minh họa về mô hình Bat tăng giá. Ở đây chúng tôi đã thêm một số ký hiệu bao gồm điểm đầu vào, điểm cắt lỗ và mục tiêu 1,2 và 3:

Vì vậy, điều đầu tiên chúng ta cần làm là áp dụng các công cụ Fibonacci khác nhau để xác nhận xem có thể xác minh được mẫu hình Bat tiềm năng trên biểu đồ giá hay không.

Hãy nhớ rằng hai mức quan trọng nhất mà chúng tôi muốn xem xét và xác nhận là điểm B và D. Chúng tôi muốn đảm bảo rằng điểm B là mức thoái lui 38 hoặc 50% của chân XA và điểm D là 88% sự thoái lui của chân XA.

Khi tỷ lệ Fibonacci đã được xác nhận, thì chúng ta sẽ cần phải có kế hoạch giao dịch mô hình con dơi. Đây là chiến lược giao dịch mẫu hình Bat điển hình:

Các quy tắc giao dịch mô hình Bat pattern tăng giá:

- Vào với lệnh giới hạn để mua ở mức thoái lui 88% của chân XA.

- Dừng lỗ được đặt ngay dưới mức dao động thấp tại điểm X

- Thoát bằng cách sử dụng phương pháp tiếp cận theo tỷ lệ, với ba điểm mục tiêu. Mục tiêu một sẽ được đặt ở mức vùng thấp của điểm B, mục tiêu hai sẽ được đặt ở mức cao của điểm C và mục tiêu ba sẽ được đặt ở mức cao của điểm A.

Chiến lược giao dịch mô hình Bullish Bat

Bây giờ chúng ta hãy xem xét một ví dụ thực tế về giao dịch mô hình Bat pattern trong Forex, bắt đầu với thiết lập mô hình con dơi tăng giá. Biểu đồ bên dưới cho thấy hành động giá của cặp Euro-USD trong khung thời gian bốn giờ.

Trước tiên, chúng tôi đã phác thảo cấu trúc mô hình Bat pattern tăng giá bằng cách sử dụng các điểm X, A, B, C và D. Lưu ý rằng ở đây chân AB thoái lui chân XA chỉ bằng 50%. Mức thoái lui thực tế được thấy ở đây tại điểm B là 47%, nằm trong phạm vi hẹp của mức 50% mà chúng tôi muốn thấy ở điểm B.

Tiếp theo, hãy chú ý đến hành động giá trong suốt chặng CD. Đó là một chân giảm và chúng ta có thể thấy sự đảo chiều nhanh chóng xảy ra khi đạt đến mức thoái lui 88% của chân XA. Khi giá tiếp cận mức thoái lui 88%, chúng tôi sẽ chuẩn bị lâu dài để nhận ra mô hình Bat tăng giá này đang diễn ra. Khu vực được khoanh tròn cho thấy nơi xảy ra mức thoái lui 88% tại điểm D.

Đó sẽ là tín hiệu mẫu hình Bat để tham gia một giao dịch dài hạn. Chúng tôi đã đặt một lệnh giới hạn để mua ở mức này với kỳ vọng giá cao hơn.

Mức dừng lỗ sẽ được đặt ngay dưới mức dao động thấp của điểm X. Bạn có thể thấy mức đó được hiển thị bằng đường màu đỏ ở dưới cùng của biểu đồ, được ký hiệu là Stoploss. Chiến lược rút lui của chúng tôi yêu cầu mở rộng ra khỏi vị trí trong khoảng một phần ba. Mục tiêu đầu tiên của chúng tôi sẽ là mức dao động thấp nhất của điểm B. Bạn có thể thấy rằng nỗ lực đầu tiên để đạt được mục tiêu đó đã giảm một chút ngắn, nhưng sau một lần di chuyển nhỏ xuống thấp hơn, nỗ lực thứ hai đã thành công trong việc đạt được mục tiêu một.

Mục tiêu hai sẽ được đặt ở mức cao nhất của điểm C. Bạn có thể thấy rằng hành động giá tiếp tục tăng cao hơn và cuối cùng mục tiêu này đã đạt được, cho phép chúng tôi đóng một phần ba thứ hai của vị trí.

Một phần ba cuối cùng của vị thế của chúng tôi sẽ được giữ trong một thời gian ngắn nữa, khi hành động giá tiếp tục cao hơn để đạt đến mức cao nhất của điểm A, điểm này sẽ đóng vai trò là kích hoạt thoát cuối cùng của chúng tôi.

Kết luận

Chiến lược mô hình Bat pattern sẽ mang lại một khía cạnh đặc biệt cho giao dịch của bạn vì chúng có tỷ lệ thành công rất cao và cần mức dừng lỗ tương đối nhỏ so với hầu hết các mô hình nến Harmonic khác.

Điều quan trọng cần lưu ý là tính hiệu quả của chiến lược mô hình Bat đến từ việc kiểm tra lại các mức hỗ trợ và kháng cự. Một trong những đặc điểm chính của chiến lược thị trường mô hình Bat pattern là sự đảo chiều suôn sẻ khi đạt đến mức thoái lui Fibonacci 88,6%.

Để tham khảo thêm những kiến thức cơ bản nhưng vô cùng quan trọng trong quá trình giao dịch cũng như những phương pháp phân tích kỹ thuật chuyên sâu, truy cập tại đây nhé!