Các mô hình Harmonic Butterfly pattern ngày càng trở nên phổ biến trong giao dịch ngoại hối. Các mô hình này có thể được phân loại là mẫu bên trong hoặc mẫu bên ngoài. Các mẫu bên trong bao gồm các cấu trúc như Gartley và Bat. Các mẫu bên ngoài bao gồm các cấu trúc như Butterfly.

Trong bài viết này chúng ta sẽ thảo luận về mô hình Butterfly pattern, để hiểu được mô hình này, cách nhận biết chúng cũng như biết cách sử dụng để giao dịch có lãi.

- Giới thiệu mô hình Bat pattern là gì và cách sử dụng cho các trader

- Mức hỗ trợ và kháng cự trong giao dịch là gì?

- Moving Average là gì? Có những loại đường MA nào?

- Chỉ báo OBV là gì? Cách giao dịch dựa trên chỉ báo này

- Tìm hiểu giao dịch với mô hình nến Pin Bar

Mô hình Butterfly pattern là gì (mô hình con bướm)?

Mô hình Butterfly pattern hay còn gọi mô hình con bướm là một mô hình biểu đồ đảo chiều nằm trong danh mục mô hình điều hòa. Mô hình thể hiện sự hợp nhất về giá và thường được nhìn thấy ở cuối một đợt di chuyển giá kéo dài.

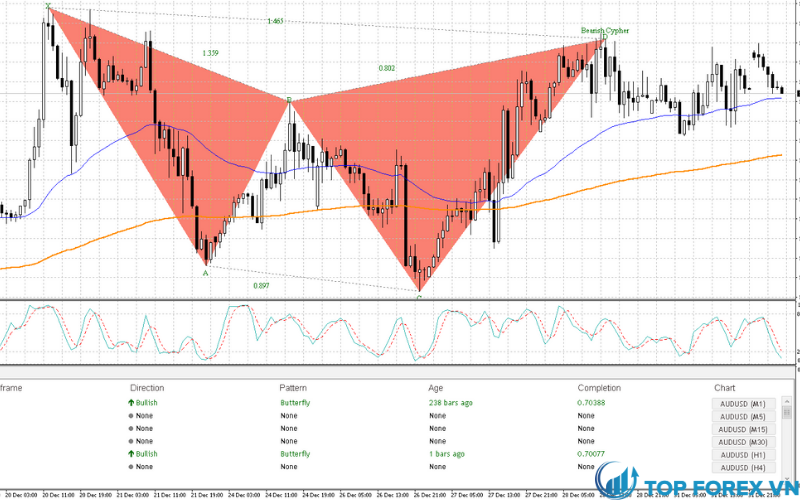

Các nhà giao dịch có thể áp dụng mô hình con bướm để xác định điểm kết thúc của một động thái theo xu hướng và vị trí để bắt đầu giai đoạn điều chỉnh hoặc xu hướng mới. Bạn sẽ thường thấy mô hình này trong sóng cuối cùng của chuỗi xung trong thuật ngữ sóng Elliott.

Mô hình con bướm giống như tất cả các mô hình Harmonic khác, là một mô hình giao dịch đảo chiều có thể được giao dịch phổ biến mọi lúc. Một số người thích giao dịch chúng trên các khung thời gian cao hơn.

Một số cấu trúc và biến thể khác nhau có thể được xem như cấu trúc bướm. Con bướm trông tương tự như mô hình của Gartley 222, nhưng ưu điểm chính là các nhà giao dịch có thể mua và bán ở mức thấp hoặc mức cao mới vì sóng D kết thúc ngoài điểm bắt đầu của sóng XA.

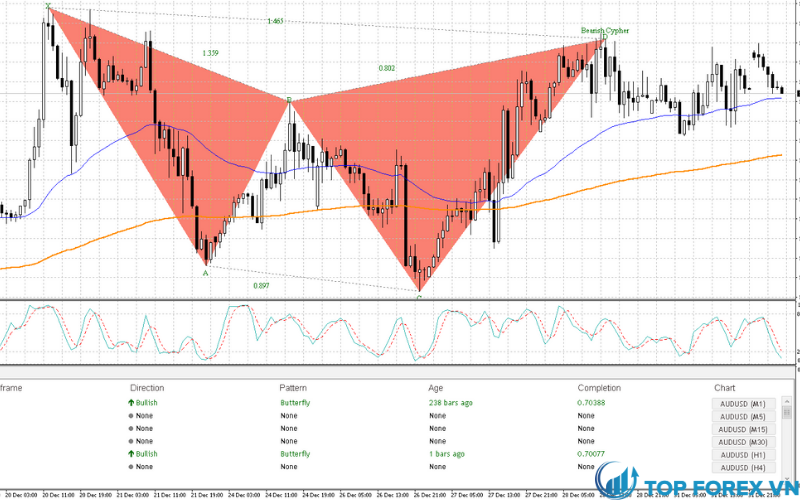

Mô hình này được phát hiện bởi Bryce Gilmore và Larry Pesavento, chúng thường hình thành gần với mức thấp và mức cao nhất của thị trường và dự đoán sự đảo ngược.

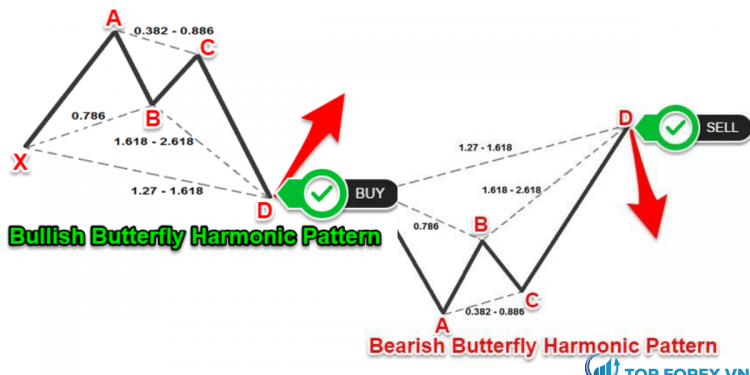

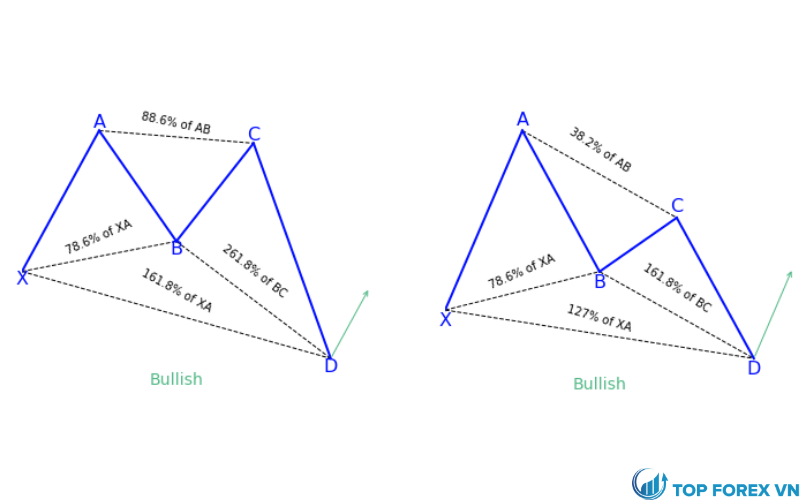

Mô hình Butterfly pattern được tạo thành từ bốn chân được đánh dấu XA, AB, BC và CD. Chúng giúp các nhà giao dịch xác định khi nào một động thái giá hiện tại có thể sắp kết thúc. Điều này có nghĩa là các nhà giao dịch có thể tham gia thị trường khi giá thay đổi theo hướng.

Làm thế nào để xác định các mô hình Butterfly pattern?

Như đã đề cập trước đó, mô hình con bướm giống với mô hình con dơi và Gartley, với bốn chân khác nhau có nhãn XA, AB, BC và CD. Mô hình cho các nhà giao dịch biết khi nào nên bán sau khi mô hình hoàn thành.

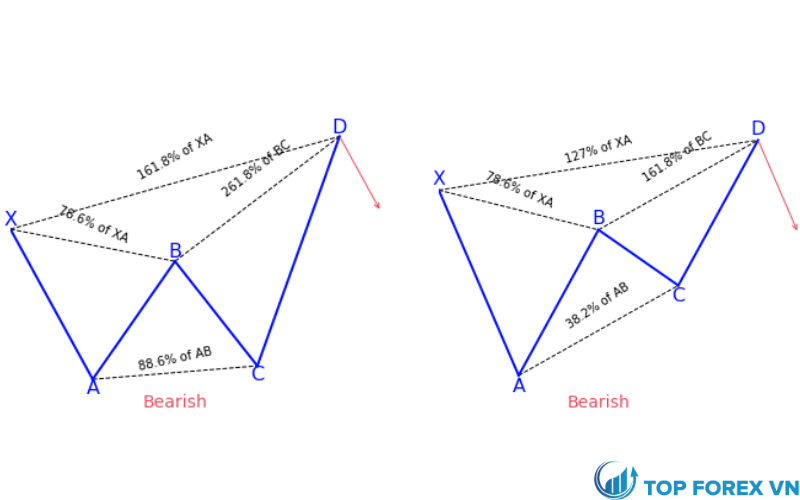

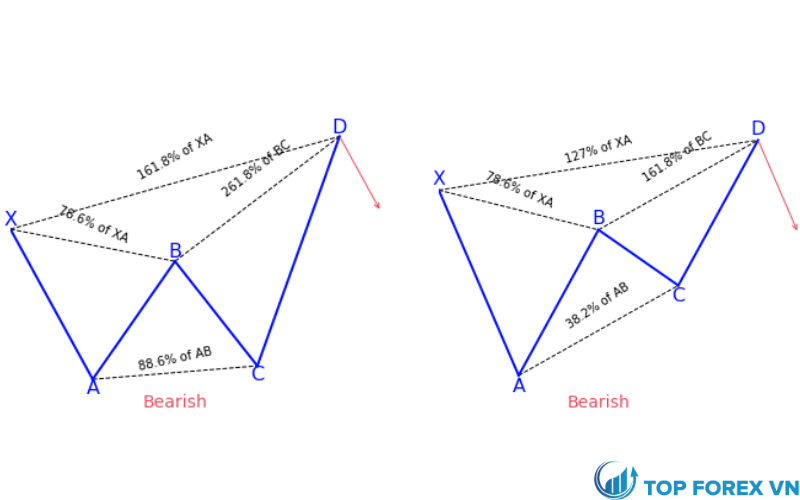

XA

Trong phiên bản giảm giá của chúng, chặng đầu tiên được hình thành khi giá giảm mạnh từ điểm X xuống A.

AB

Sau đó, chân AB nhận thấy hướng chuyển đổi của giá và lùi lại 78,6% khoảng cách được bao phủ bởi trục XA.

BC

Trong chặng BC, giá đổi hướng lần thứ hai và đi xuống, lùi lại 38,2 – 88,6% quãng đường mà chặng AB bao phủ.

CD

Trục CD là phần cuối cùng và quan trọng nhất của mô hình này, bạn nên có một AB = CD cấu trúc để hoàn thành mô hình Butterfly pattern, nhưng chân CD chủ yếu là mở rộng để tạo thành một 127 hoặc 161,8% mở rộng của chân AB. Các nhà giao dịch sẽ tìm cách nhập điểm D của mô hình.

Một sự khác biệt lớn với mô hình Butterfly pattern so với mô hình Bat hoặc Gartley là các nhà giao dịch tìm cách đặt lệnh nhập giao dịch của họ tại điểm mà chân CD đã đạt đến 127% Fibonacci mở rộng của chân XA. Đây là chân dài nhất của mô hình. Nói chung, điểm D cũng sẽ cho thấy sự kéo dài 161,8 đến 261,8% của chân BC.

Mô hình có bốn biến động giá và sự hiện diện của chúng trên biểu đồ trông giống như chữ ‘M’ trong xu hướng giảm ( như mô hình bullish butterfly) và ‘W’ trong xu hướng tăng. Trong quá trình hình thành, đôi khi có thể bị nhầm với mô hình hai đáy hoặc hai đỉnh như Bearish butterfly.

Mô hình Butterfly pattern nói với các nhà giao dịch điều gì?

Mô hình Butterfly pattern là một trong những mẫu hài hòa quan trọng nhất do bản chất của chúng ở nơi xuất hiện. Cả Carney và Pesavento đều nhấn mạnh rằng mô hình này cho thấy các mức cao và thấp quan trọng của một xu hướng. Trên thực tế, bằng cách sử dụng các phân tích khung thời gian khác nhau, chúng ta thường thấy các mẫu bướm khác nhau hiển thị trong các khung thời gian khác nhau khi kết thúc xu hướng. Mẫu này là một ví dụ về mẫu mở rộng và chúng thường hình thành khi một mẫu Gartley bị vô hiệu bởi sóng CD đi qua X.

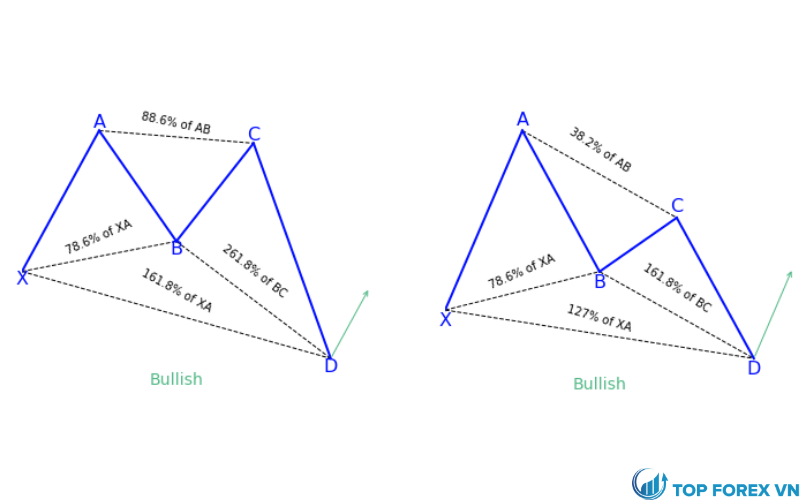

Có hai phiên bản của mô hình này là tăng giá, trong đó các nhà giao dịch được khuyên nên mua và giảm giá mà các nhà giao dịch nên bán. Độ chính xác rất quan trọng khi áp dụng mô hình con bướm vì nó cho phép các nhà giao dịch loại bỏ lỗi.

Làm thế nào để giao dịch khi bạn nhìn thấy mô hình Butterfly harmonic?

Trước khi giao dịch mô hình Butterfly pattern, hãy xác nhận từ danh sách kiểm tra sau rằng mô hình này là có thật. Phải có các yếu tố quan trọng sau:

AB = mục tiêu lý tưởng là 78,6% đoạn XA

BC = tối thiểu 38,2% và tối đa 88,6% thoái lui Fibonacci của chân AB

CD = Là mục tiêu nằm trong khoảng từ 1,618 đến 2,618 phần trăm Fibonacci mở rộng của chân AB giữa 1,272 đến 1,618 của chân XA

Điểm đầu vào

Xác định vị trí mà mẫu sẽ hoàn thành tại điểm D – điểm này sẽ nằm ở phần mở rộng 127% của chân XA.

Lệnh dừng lỗ

Đặt lệnh dừng lỗ ngay dưới phần mở rộng Fibonacci 161,8% của chân XA.

Chốt lời mục tiêu

Vị trí để đặt mục tiêu chốt lời với mô hình này là rất chủ quan và phụ thuộc vào mục tiêu giao dịch của bạn cũng như điều kiện của thị trường. Để có một mục tiêu lợi nhuận tích cực, hãy đặt tại điểm A của mô hình. Đối với mục tiêu lợi nhuận thận trọng hơn, hãy đặt ở điểm B.

Giao dịch một mô hình Butterfly pattern giảm giá

Đặt lệnh bán tại điểm D (phần mở rộng 127% của chân XA). Đặt lệnh dừng lỗ ngay trên phần mở rộng 161,8% của chân XA. Và đặt mục tiêu lợi nhuận tại A cho một động thái tích cực tại B để phòng thủ.

Giao dịch một mô hình Butterfly pattern tăng giá

Xác định điểm cuối của mẫu tại điểm D, nơi kéo dài 127 phần trăm của chân XA. Bạn cần phải đặt một lệnh mua tại thời điểm này. Bây giờ, dưới phần mở rộng Fibonacci 161,8% của chân XA, có thể đặt lệnh cắt lỗ. Việc đặt mục tiêu lợi nhuận phụ thuộc vào cả điều kiện thị trường và mục tiêu giao dịch của bạn.

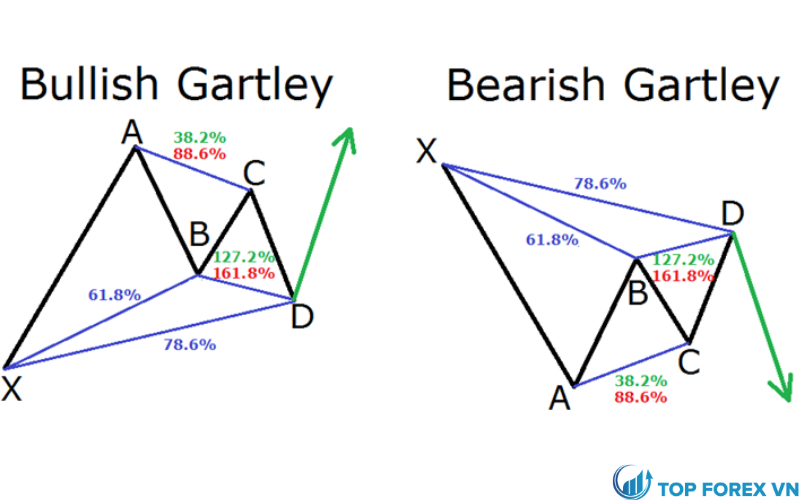

So sánh mô hình Butterfly pattern với mô hình Gartley

Điểm tương đồng của mô hình con bướm và mô hình Gartley là ở cấu tạo của chúng – năm điểm và bốn chân. Nhưng có một số khác biệt quan trọng, đáng chú ý nhất là con bướm là một mô hình mở rộng, không phải là một mô hình thoái lui, có nghĩa là điểm D của mô hình vượt ra ngoài điểm bắt đầu X. Đối với mô hình Gartley, D đại diện cho sự thoái lui về phía X và không phải là một phần mở rộng ngoài.

Ngoài ra, số liệu thống kê tiết lộ rằng mô hình Butterfly pattern mang lại cơ hội giao dịch thành công cao hơn so với mô hình Gartley. Một điều khác cần xem xét là các đảo chiều sau khi hoàn thành mô hình Butterfly pattern cũng sắc nét hơn.

Kết luận

Không quan trọng nếu bạn là một nhà giao dịch mới bắt đầu hay một người chuyên nghiệp, bạn đừng bao giờ đánh giá thấp hiệu quả của các mẫu biểu đồ làm công cụ phân tích giao dịch. Chúng rất quan trọng khi nói đến sự đảo ngược hoặc tiếp tục của xu hướng hiện tại và xác định các vị trí vào và ra. Đặc biệt, các mô hình Butterfly pattern có thể rất quan trọng trong việc xác định thời điểm kết thúc của chuyển động giá.

Khi được sử dụng hiệu quả, chúng có thể xác định hành động giá trong tương lai với độ chính xác cao. Mô hình Butterfly pattern làm cho chúng trở thành một công cụ quan trọng đối với các nhà giao dịch trên hầu hết các thị trường (Forex, chứng khoán,…).

Để tham khảo thêm về các mô hình nến cũng như những các phân tích kỹ thuật cơ bản, bạn có thể truy cập tại đây.